مقدمه

در مقالههای قبلی، به تعدادی از الگوهای ترند معکوس اشاره کردیم که به سرمایه گذاران اجازه مشارکت از ابتدای یک روند جدید را می دهد. گاهی اوقات، به دلایل مختلف، سرمایه گذار وارد آخرین حرکت روند قیمت نمی شود. در این شرایط ، ممکن است، یک الگوی ادامه دار فرصتی را برای سرمایه گذار جهت عضو شدن و ورود به ترند در حال پیشرفت فراهم کند. در این مقاله آموزشی، به چند نمونه از الگوهای ادامه دهنده اشاره میکنیم که به معامله گران امکان تطبیق دادن معاملات جدید،هم جهت با ترندهای تعین شده را می دهند.

الگوی مثلث در فارکس

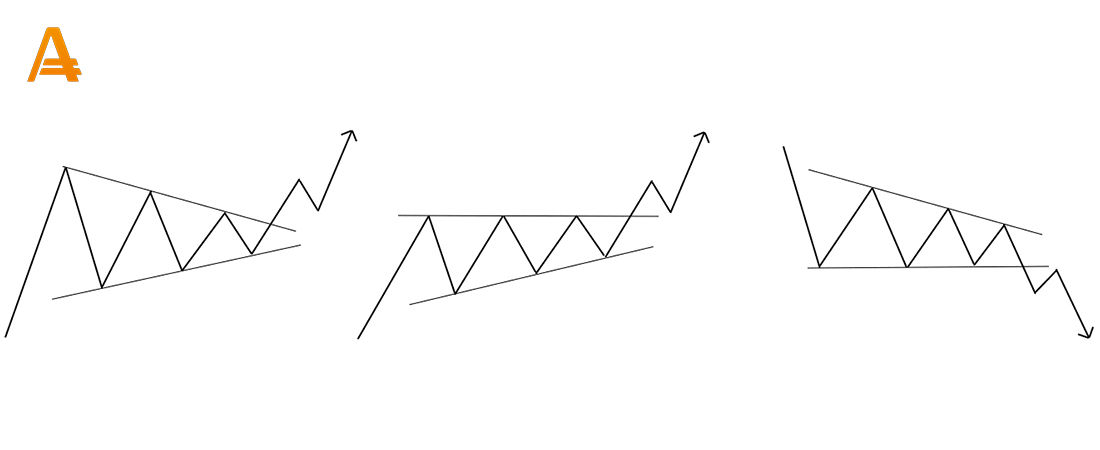

مثلث های بنیادی 3 نوع هستند:

- متقارن

- افزایشی

- کاهشی

یک الگوی مثلثی باید حداقل دارای دو قله و دو دره باشد، با این حال، با توجه به احتمال رویداد برک اوت کاذب ، سرمایه گذاران محتاط، بهتر است منتظر دره یا قله سوم باشند تا با تکمیل روند، بتوانند دو دره یا قله را در الگو شناسایی کنند.

مثلث متقارن بوسیله دو خط همگرا مشخص می شود. در بازار صعودی، موقعیت خرید، همراه با شکسته شدن قیمت و بسته شدن آن در بالای ترند لاین بالایی بوجود می آید که این ساختار با نزدیک شدن قیمت به بالای آخرین قله برک اوت پیشین تکمیل می شود.

در یک مثلث افزایشی، خط ترند بالایی به صورت افقی و نشان دهنده مقاومتی کوتاه مدت است این درحالیست که خط پایه در موقعیت صعودی فعال حمایتی قرار دارد. ورودی در این بازار زمانی موثر خواهد بود که قیمت شکسته شود و در بالای خط افقی راهنما، به این خط، نزدیک شود.

در مثلث کاهشی که نشان دهنده الگوی بازار خرسی یا نزولی است ،خط پایه، نشان دهنده حمایت کوتاه مدت است و خط ترند نزولی بالایی ، به عنوان مقاومتی فعال، عمل می کند. در چنین الگویی،سیگنال فروش، هنگام شکست قیمت و نزدیک شدن آن به زیر گاید لاین افقی، منتشر میشود.

هدف، کسب سود اولیه با دامنه ارتفاع بیشتر بوسیله الگوی مثلث از طریق سطوح مختلف برک اوت در جهت ترند موجود است.

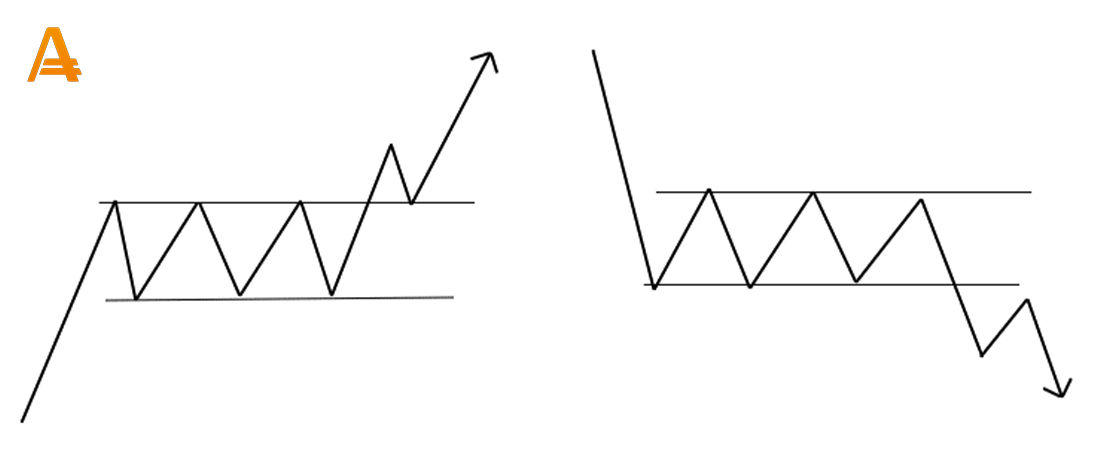

الگوی مستطیل در بازار فارکس

الگوی مستطیل، معمولاً به عنوان الگویی ادامه دار در بین معامله گران شناخته شده است که گاهی اوقات، هنگام ایجاد ساختاری سه گانه در ناحیه بالا یا پایین، به عنوان الگویی معکوس عمل کند. شکل بعد، نشان دهنده الگوی برک اوت مستطیل است.

اگر قیمت در بازار نزولی، بالای ناحیه مقاومت شکسته شود و به آن نزدیک شود، سیگنال فروش، هنگام شکسته شدن

قیمت و نزدیک شدن به زیر ناحیه حمایتی سازه های نامشخص یا sideway ایجاد می شود. معامله گران فارکس باید نسبت به برک اوت های کاذب آگاه باشند و سطوح مختلف و مناسبی از استاپ لاس و قوانین مشخصی را برای تأیید برک اوت ها برای خود در نظر بگیرند.

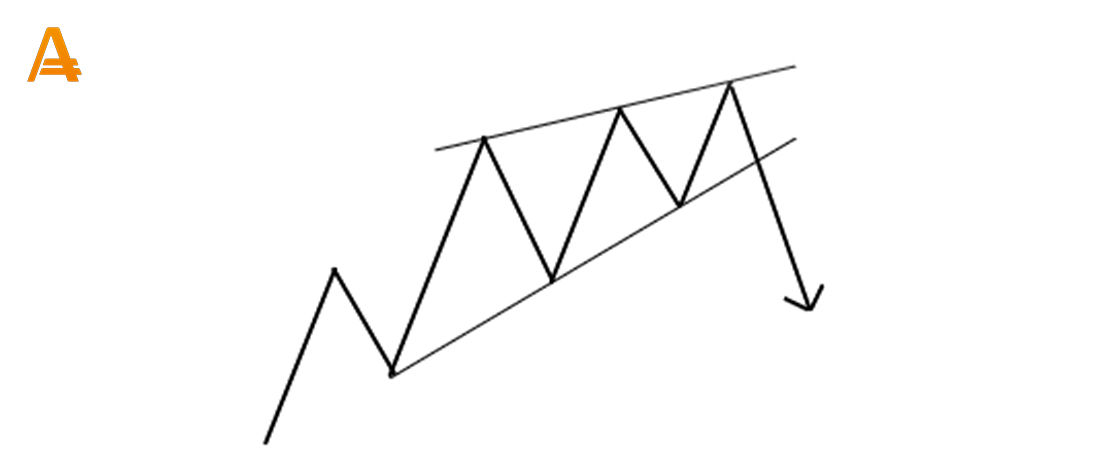

الگوی مثلث پهن شونده

الگوی مثلث پهن شونده، به دلیل خطوط واگرایی که با گذشت زمان مثلث های در حال گسترش را بوجود می آورد، ساختار پیچیده ای دارد و در نتیجه ،انجام معاملات را سخت و دشوار می کند. شکل زیر، نشان دهنده این ساختار است.

در بازار معاملات کم ریسک و محافظه کارانه، سرمایه گذار بهتر است به اطلاعات پایانی نمایش داده شده در انتهای یک ترند توجه کند و منتظر کامل شدن 3 قله یا دره و سپس برک اوت قیمت و نزدیک شدن آن به بالا و یا زیر روند صعود یا نزول باشد. ، به دلیل نامعلوم بودن تأثیر سطوح نامشخص روی ورودی معاملات، نسبت زیان/سود در این اطلاعات قابل تحلیل نیست.

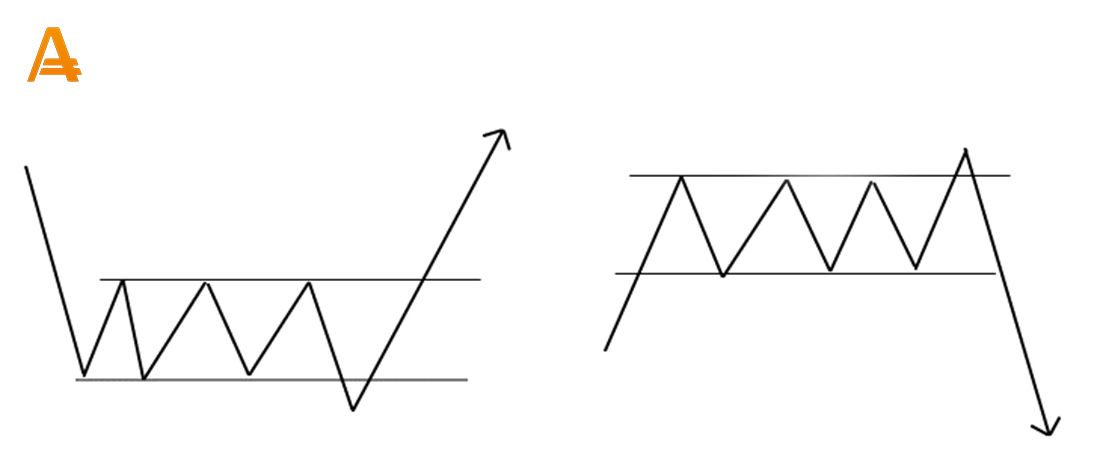

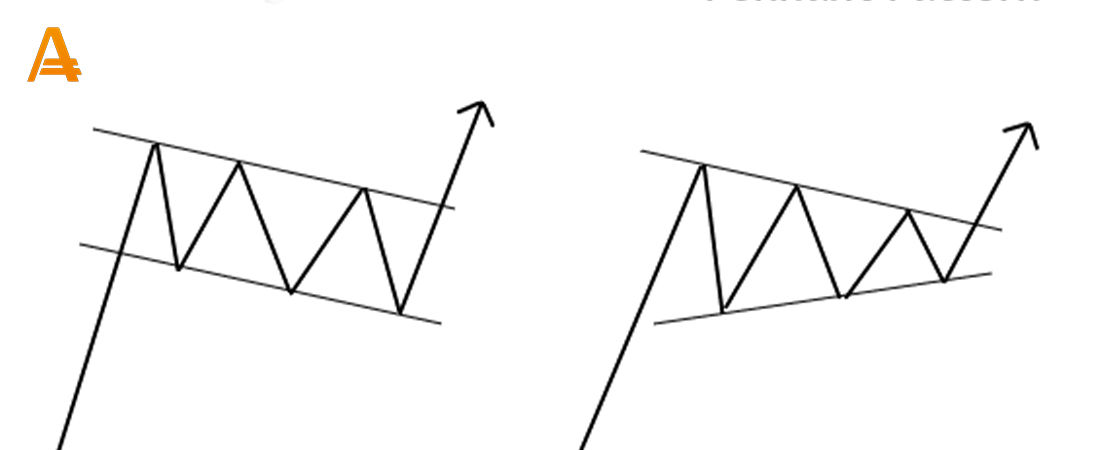

الگوی پرچم در معاملات فارکس

الگوی پرچم، ساختاری تکنیکی است که برخلاف روند رایج قیمت حرکت می کند تا بتواند 50% از حرکت قبلی را جبران و اصلاح کند. برای معامله با این اطلاعات، یک سرمایه گذار باید تا ظهور شکل پرچم منتظر بماند تا الگوی 3 قله یا 3 دره براساس حرکت قبلی کامل شود.

در این الگو، می توان هنگام شکست قیمت و نزدیک شدن به بالای ناحیه پویای مقاومت نزولی، برای خرید، وارد شد. هدف، وارد شدن محدوده قیمتی به ناحیه ای بالاتر از محدوده قبلی قیمت است. زمانی که قیمت، باعث تکمیل شدن ساختار 3 قله شود، با شکست همراه شود و به لاین زیرین پرچم نزدیک شود، می توان معاملات فروش را انجام داد.

الگوی پرچم، شبیه مثلث متقارن است با این تفاوت که زمان کامل شدن آن کمتر از مثلث متقارن است. اگر قیمت 3 دره را کامل کند، دچار شکست شود و به ناحیه بالایی پرچم سه گوش نزدیک شود، نشان دهنده حالت صعودی بازار خواهد بود. به طور مشابه، اگر زمانی که قیمت شکسته شود و از زیر به لاین های ترند زیرین پرچم، نزدیک شود، نشان دهنده حالت نزولی بازار خواهد بود.

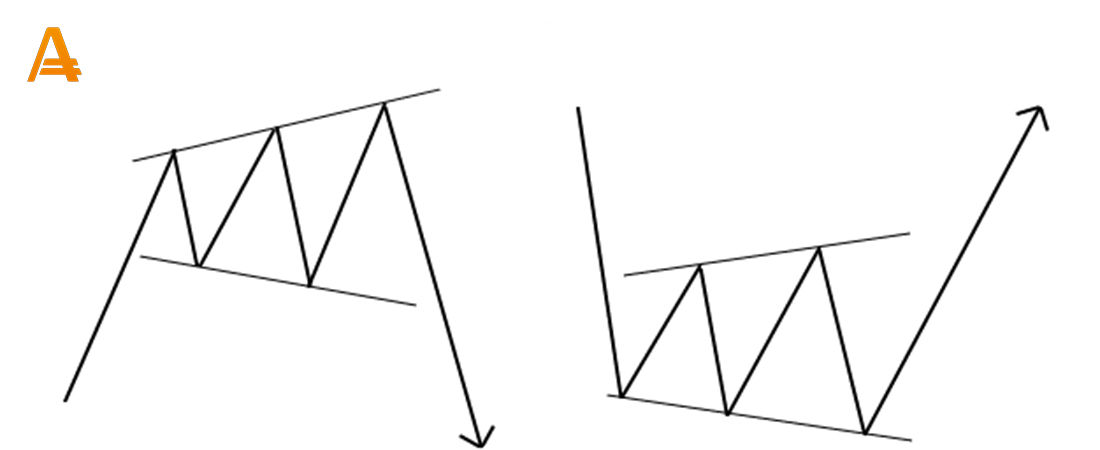

الگوی کنج

این الگو، دارای ساختاری تکنیکال است که مانند مثلث متقارن با ترند اولیه حرکت می کند اما نتیجه آن در آخر عکس خواهد شد. در نتیجه، می توان گفت که یک الگوی کنج نزولی نشان دهنده بازار نزولی است و الگوی کنج صعودی نشان دهنده بازار صعودی خواهد بود.

در ساختار الگوی کنج، سرمایه گذار باید قبل از وارد شدن به معاملات فروش، منتظر ظهور 3 قله باشد. در این الگو، سود اولیه، توسط وسیع ترین دامنه کنج ( بین گایدلاین بالا و پایین) مشخص می شود. در بازار نزولی، برای خرید معاملات لازم است تا ظهور 3 دره منتظر بمانید.

نتیجه گیری

در این مقاله دسته ای از الگوهای قیمت در بازار فارکس را به شما معرفی کرده ایم که می توانند در پدید آمدن استراتژی مناسب برای ورود یا خروج از معاملات نقش مهمی داشته باشند. معامله گرانی که ترند ها را دنبال می کنند باید به یاد داشته باشند که در بازار سرمایه ، ترندها تنها 30% از وضعیت بازار را نشان می دهند. آشنایی با این الگوهای ادامه دار این فرصت را فراهم می کند که تا زمانی که ترندها در حال پیشرفت هستند، با آنها هم مسیر شوید.