برای هر معاملهگر تشخیص صحیح جهت روند و قدرت آن بسیار حیاتی است. متاسفانه، هیچ راه حل قطعی برای حل این مشکل وجود ندارد. بسیاری از فعالان بازار فارکس در زمانبندیهای مختلفی معاملات خود را انجام میدهند و به همین دلیل تعیین روندها و سیگنالهای امری کاملاً ذهنی به نظر میرسد.

اندیکاتورهای روند موقعیت مناسبی را برای دستهبندی جهت حرکت قیمت و میزان قدرت آن فراهم کردهاند. این عامل راه حلی برای کمک به معاملهگران برای ورود به موقع به معامله و کسب سود بیشتر خواهد بود.

ابزارهای تحلیل تکنیکال

تحلیل تکنیکال بازار فارکس شامل روشهای مختلفی برای بررسی و تحلیل دادههای گذشته بازار و پیشبینی حرکت قیمت در آینده است. اجرای صحیح این تحلیلها در تصمیمگیری بهموقع و کسب سود بیشتر معاملهگران را یاری خواهد کرد.

اجزای تحلیل تکنیکال

- فرمهای گرافیکی

- اندیکاتورها

- سطوح حمایت و مقاومت

- کندل استیکها

اینها ابزارهایی هستند که پیشبینی بازار را به طور چشمگیری امکان پذیر میسازند. از آنجا که در تحلیلهای شخصی این فرآیند زمان بر است، و معامله گران اغلب مجبور به تصمیمگیری سریع هستند، محبوبترین ابزارهای تحلیل قیمت، اندیکاتورهای روند فارکس هستند.

طبقه بندی اندیکاتورهای فارکس

طیف گستردهای از اندیکاتور در دسترس هستند که بسته به اینکه وظیفه حل چه مشکلی را دارند، به چند گروه تقسیم می شوند.

دسته بندی کلی اندیکاتورها در بازار فارکس:

- اندیکاتورهای روند فارکس به تحلیل بازار در بازه زمانی انتخاب شده کمک میکنند. آنها روند غالب را که در معاملات مورد توجه قرار میگیرد، تعیین میکنند.

- اندیکاتورهای برگشتی نیز جز دسته بندی کلی اندیکاتورها به شمار میآیند. این اندیکاتورها نه تنها حرکات قیمت را بررسی میکنند بلکه نقطه احتمالی برگشت روند را نیز نشان میدهند. این امر به بازکردن سریع و بهینه سازی معاملات خرید یا فروش کمک میکند.

- اندیکاتورهای نشاندهنده کانالها و سطوح قیمتی هستند که خطوط حمایت و مقاومت را به سرعت شناسایی میکند. بنابراین، معاملهگر در محدوده قیمت نشان داده شده فرصت باز کردن و بستن به موقع معاملات را پیدا خواهد کرد.

- ابزارهایی که پارامترهای اصلی فارکس را برای به دست آوردن اطلاعاتی در مورد حجم فعلی کلیه معاملات بازار برای یک دارایی خاص تحلیل می کنند، به معاملهگران در انتخاب موقعیت مناسب کمک می کنند.

اندیکاتور RSI

شاخص نسبی قدرت نام دقیق این اندیکاتور روند است. این اندیکاتور در بسیاری از بازارها و سیستمهای معاملاتی قابل اجرا میباشد. این ابزار یک اُسیلاتور است که در یک بازه خاص با حداقل و حداکثر مشخص شده نوسان میکند. محدوده اصلی اندیکاتور آراسآی بین 0 تا 100 قرار دارد.

هنگامیکه نشانگر اندیکاتور در محدوده 70 تا 100 قرار دارد، بازار در حالت اشباع از خرید است. همچنین با ورود نشانگر به محدوده بین 0 تا 30 بازار اشباع از فروش خواهد بود. از سوی دیگر، آر اس آی میتواند در مورد برگشت جهت روند، قدرت آن نیز مشخص کند.

(برای اطلاعات بیشتر به مقاله نحوه استفاده از اندیکاتور RSI رجوع کنید.)

محاسبات این اُسیلاتور با فرمول RSI = 100–100/1+RS انجام میشود. در این فرمول، مؤلفه آر اس آی نسبت متوسط افزایش قیمت یک دارایی به میانگین کاهش قیمت آن است. اندیکاتور آر اس آی براساس 14 بازه زمانی تعیین میشود. این عدد برای یک دوره استاندارد توصیه میگردد.

در رابطه با چارتهای کندلی، این اندیکاتور میانگین صعودی و میانگین نزولی 14 کندل آخر را مقایسه کرده و تحلیل میکند. در این محاسبات به اندازه هر کندل توجه میشود.

در تصویر بالا نحوه محاسبات آر اس آی قابل مشاهده است. در محدوده مشخص شده اول، نشانگر آر اس آی از 52.5 به نقطه 33 کاهش یافته و در منطقه دوم دوباره به 52.5 بازگشته است. هر دوی این حرکت بر پایه دوره زمانی 4 محاسبه شدهاند.

اندیکاتور محاسبات را سریعتر از روشهای دستی انجام میدهد.

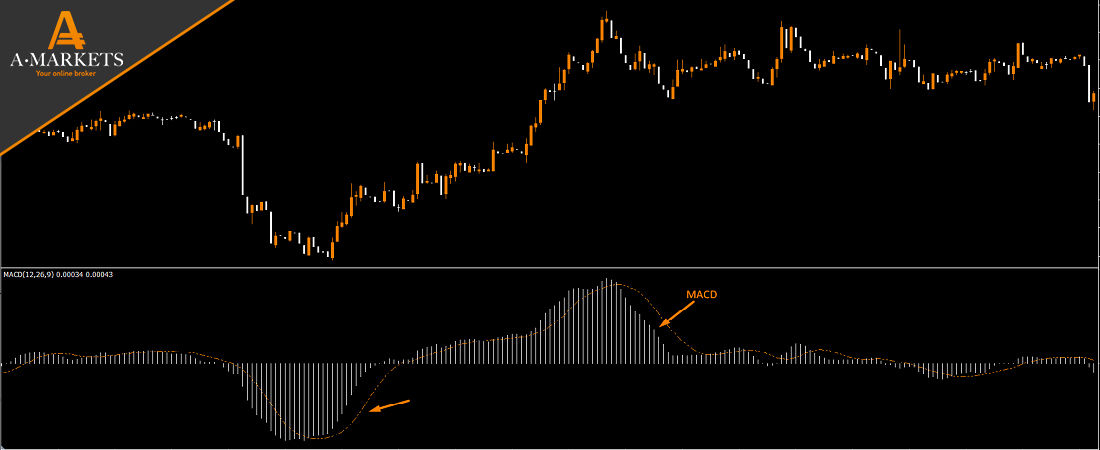

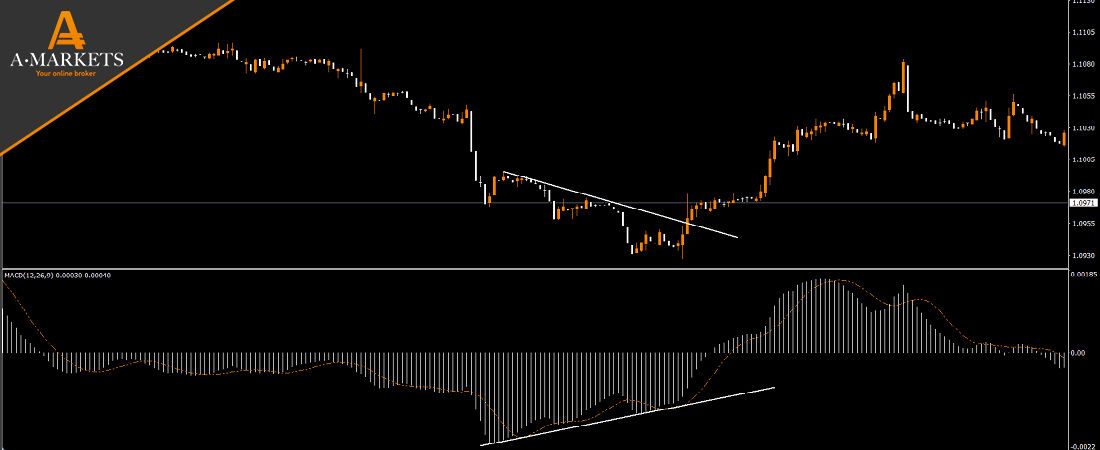

الگوریتم MACD

روش همگرایی-واگرایی میانگینهای حرکتی، ترجمه تحت اللفظی این اندیکاتور روند میباشد. همچنین اُسیلاتوری است که در زیر چارت قیمت قرار میگیرد و تفاوت بین میانگینهای حرکتی دو دوره زمانی کوچک و بزرگ را نشان میدهد که دورههای پیش فرض آن 12 و 24 است. حرکت سریع یک روند کوتاه مدت را نشان داده و برعکس، حرکت آهسته دوره زمانی طولانیتر را نمایش میدهد.

در این اندیکاتور دو نوع الگوریتم وجود دارد؛ خطی و هیستوگرام. هیستوگرام تفاوت بین خط سیگنال و نشانگر است که آن را میتوان در پایین چارت قیمت به شکل ستونهای عمودی مشاهده کرد. هیستوگرام جهت و قدرت روند فعلی را نشان می دهد.

نشانگر خطی همانند یک اندیکاتور میانگین حرکتی با دوره 9 عمل میکند که معمولاً به رنگ قرمز نمایش داده شده میشود. لازم به ذکر است که بازاری با طیف گستردهای از نوسانات مک دی را قادر میسازد تا کاملاً قابلیتهای خود را نشان دهد. وجود یک روند قوی و واضح برای دریافت سیگنالهای صحیح از این اندیکاتور ضروری است.

روشهای مختلفی برای تعریف سیگنالهای نشانگرها وجود دارد:

یکی از سیگنالها، تقاطع نشانگر خطی با هیستوگرام است. اگر این برخورد از بالا به پایین باشد سیگنال فروش صادر شده و اگر از پایین به سمت بالا باشد، سیگنال خرید ارائه شده است.

واگرایی به معنای اختلاف بین جهت اندیکاتور و قیمت در چارت است که احتمال معکوس شدن روند را نشان میدهد. تغییر جهت روند در تصویر پایین به وضوح قابل مشاهده است.

بعد از واگرایی، روند نزولی تغییر جهت داده و صعودی شده است.

همچنین بر روی هیستوگرام اندیکاتور، الگوهای تکنیکال نیز قابل بررسی هستند. برای مثال تشکیل الگوهای سر و شانه، دو قله و غیره را میتوان مشاهده کرد.

معاملهگران حرفهای اندیکاتور مک دی را به عنوان ابزاری برای ترکیب قدرت حرکت قیمت و ارزیابی روند میشناسند. در حالی که میانگین حرکتی، روند را نشان میدهد دقیقاً با تحلیل تفاوت بین آن و قدرت حرکت، لحظه برگشت روند قابل شناسایی خواهد بود.

اُسیلاتور Stochastic

در میان بهترین اندیکاتورهای روند فارکس، میتوان با اطمینان از اُسیلاتور استوکاستیک نام برد. این اُسیلاتور میزان تغییر قیمت یا قدرت حرکت قیمت را تعیین میکند. این ابزار با تحلیل سرعت بازار، محدوده حداکثر و حداقل بسته شدن قیمتها را مشخص میکند. این محاسبات برای تعداد مشخصی از روز انجام میشود.

به طور دقیقتر، استوکاستیک با درصدی از 0 تا 100 ، نسبت بین قیمت بسته شدن و دامنه بین حداقل و حداکثر را نشان میدهد. محدوده بین 0 تا 30 محدوده اشباع از فروش است و محدوده 70 تا 100 اشباع از خرید نامیده میشود که با توجه به استراتژی شخصی این ارقام قابل تغییر هستند.

استوکاستیک در محدودههای رِنج گسترده بازدهای بسیار خوبی دارد. همچنین در چارتهای دارای روند با حرکات آرام و نوسانات محدود همواره موفق بوده است.

دو روش برای استفاده از این اندیکاتور وجود دارد:

- سریع: این روش دقیقتر است اما به دلیل حساسیت بالا، تعداد سیگنالهای کاذب افزایش مییابد.

- آهسته: این روش نرمتر است اما تعداد سیگنالهای ارائه شده آن کمتر خواهد بود.

برای تنظیمات درست استوکاستیک دو شاخص وجود دارد:

- درصد K: دوره مربوط به کارکرد سریع استوکاستیک. با وجود این که پیش فرض این دوره 3 است، اما همواره دوره 13 برای بهینه سازی اندیکاتور پیشنهاد میشود. در چارت قیمت این نشانگر به صورت خطی نمایش داده میشود.

- درصد D: دوره کاهش یافته که هدف از این دوره فیلتر کردن سیگنالهای کاذب است.

علاوه بر این تنظیمات، موارد دیگری نیز وجود دارد که به خواست معاملهگر قابل تغییر است، مانند کاهش سرعت، قیمتها و غیره.

استوکاستیک برای روشهای معاملاتی مانند: ااسکالپینگ، معاملات در محدودههای رِنج، معاملات در نقاط شکست و معاملات روند بسیار مناسب است. در محدوده اشباع از فروش، بهترین زمان برای ورود به معاملات خرید و محدوده اشباع خرید نیز بهترین موقعیت برای وارد شدن به معاملات فروش میباشد.

اندیکاتور میانگین حرکتی

این ابزار یکی از محبوبترین اندیکاتورهای روند در بازار فارکس است. در محیطهای معاملاتی از آن با نام MA یاد میشود. این اندیکاتور هم به تنهایی و هم با ترکیب شدن با دیگر ابزارهای معاملاتی مورد استفاده قرار میگیرد.

میانگین حرکتی برای تعیین متوسط قیمت برای یک دوره زمانی مشخص شده در نظر گرفته میشود.

انواع مختلفی از میانگین حرکتی وجود دارند:

SMA: میانگین حرکتی ساده. این الگوریتم میانگین قیمت در یک دوره زمانی مشخص را نشان میدهد.

EMA: میانگین حرکتی نمایی. این ابزار برای کاهش تاخیر SMA ارائه شده است. در محاسبات این اندیکاتور قیمتهای جدید نسبت به قیمتهای قدیمی اولویت بیشتری دارند.

مزیت EMA نه تنها در نرمتر کردن قیمت بلکه در پاسخ سریع به تغییر قیمت نهفته است. بنابراین، این اندیکاتور اغلب در معاملات روزانه کاربرد دارد.

WMA: میانگین حرکتی وزنی. به عنوان یک اندیکاتور روند، WMA برخی از کاستیهای یک میانگین حرکتی ساده را برطرف کرده و تاخیر ورود به بازار را بسیار کاهش میدهد.

در این محاسبات به آخرین مقادیر قیمت وزن بیشتری داده می شود. این ابزار سریعتر از نسخه قبلی خود بوده و به تغییرات بازار پاسخ بهتری نشان میدهد.

نتیجهگیری

معاملهگران تازه کارباید به یاد داشته باشند که با استفاده از مجموعهای از ابزارهای تحلیلی و انتخاب 2 تا 3 اندیکاتور، امکان موفقیت بیشتری در معاملات خود خواهند داشت. از سوی دیگر، استفاده همزمان از تعداد بالایی از اندیکاتورها و قرارگیری آنها بر روی چارت، معاملهگران تازه کار را گمراه خواهد کرد.

لازم به ذکر است که به صورت روزانه میتوانید تحلیلهای تکنیکال و فاندامنتال بازار فارکس را در بروکر آمارکتس مشاهده کنید.