معاملهگران مدتهاست در تحلیل تکنیکال از اندیکاتورها استفاده میکنند. این الگوریتمها بطور خودکار حرکات قیمت را منعکس کرده و روند تحلیل بازار و ساختن استراتژی معاملاتی را تا حد زیادی تسهیل میکنند. یکی از رایجترین ابزارها اندیکاتور RSI (شاخص مقاومت نسبی) است که میتوان آن را افسانه تحلیل تکنیکال نامید. این الگوریتم امکان شناسایی درست روند فعلی و تعیین نقاط احتمالی معکوس شدن آن را امکان پذیر میسازد.

تاریخچه و خلاصهای از اندیکاتور RSI

این ابزار در سال 1978 توسط Wells Wilder، بنیانگذار مشهور مفاهیم مختلف تحلیل تکنیکال ارائه شد. در کتاب او با عنوان «سیستمهای معاملاتی» ماهیت اندیکاتور RSI به دقت شرح داده شده است. در نتیجه چاپ کتاب او، این ابزار از محبوبیت بالایی در بین معاملهگران بازار برخوردار شد. در معاملات فارکس، اُسیلاتور RSI در پلتفرمهای متاتریدر مورد استفاده قرار میگیرد. این ابزار برای همه داراییهای قابل معامله و در هر زمانبندی از چارت قابل اجرا است. میزان سود حاصل از هر معامله به استراتژی معاملهگر بستگی دارد.

توضیحات کلی الگوریتم RSI

اُسیلاتور RSI در یک بازه مشخص بین مقادیر حداکثر (100) و حداقل (0) در نوسان است. این ابزار با تغییرات قیمت کار میکند و نتایج این تغییرات را در بازه بیان شده نمایش میدهد. بیشترین تاثیر عملکرد RSI در زمانی است که نشانگر در بالاترین یا پایینترین سطح بازه قرار دارد.

بازه 70 تا 100 محدوده اشباع خرید و 0 تا 30 محدوده اشباع فروش است. با رسیدن نشانگر به محدوده اول، انتظار میرود که قیمت در بازار افت کند و ورود نشانگر به محدوده دوم سیگنالی برای افزایش قیمت آینده بازار به شمار میرود.

باید توجه داشت که مرزهای 30 و 70 قابل تغییر هستند. برخی از معاملهگران باتجربه که از RSI در استراتژی خود سود میبرند، مرز حدود اشباع را به 20 و 80 تغییر میدهند و هنگامی که بازار تحت تاثیر یک روند صعودی یا نزولی قوی قرار دارد، به لطف این مرزبندیها قادر به تصمیمگیری بهتری برای ورود به معاملات خواهند بود.

اندیکاتور RSI چه مدت در محدوده اشباع باقی میماند؟

اگرچه، همواره در مورد روند صعودی یا نزولی سوالات منطقی به وجود میآیند: چه مدت RSI در محدوده اشباع باقی میماند و زمان دقیق خروج از محدوده برای تعیین نقطه ورود به معامله خرید یا فروش چه موقع خواهد بود؟

نویسنده اندیکاتور دوره 14 را پیشنهاد داده است. بسیاری از معاملهگران نیز دوره 9 و 25 را برای استراتژیهای خود انتخاب میکنند. بسته به نوع بازه زمانی، این اعداد نشانهی تعداد کندلهای مورد استفاده در محاسبات (دقیقه ، ساعت ، روز و غیره) هستند.

هر معاملهگر جفت ارزهای خاصی را برای معاملات انتخاب میکند و بر همین اساس دوره مناسب با استراتژی خود را تنظیم میکند. برای انتخاب بهترین مرزبندی حدود اشباع، لازم است تا در دورههای مختلف بازار را رصد کنید و با توجه به نقاط عطف و برگشت روند حدود مختلف اشباع را بررسی کنید. با توجه به مورد معامله و حدود اشباع و دورهی آن که توسط RSI نمایش داده میشود، حالت بهینه مرزبندی را برای خود برگزینید.

لازم به یادآوری است که مقدار عددی کمتر دورهها، بر حساسیت ابزار نسبت به تغییرات قیمت اثر گذار است و موجب میشود که منحنی RSI سیگنالهای کاذب بیشتری داشته باشد. افزایش دوره باعث نرمتر شدن نشانگر RSI و حذف سیگنالهای اشتباه میگردد.

خصوصیات محدودههای اشباع اندیکاتور

در صفحه ترمینال معاملات در پنجره پایین چارت، سطح 30 و 70 به صورت یک خط نمایش داده میشود که از آنها برای گرفتن سیگنالهای خرید و فروش استفاده میگردد.

هنگامی که نشانگر اسیلاتور خط 30 را قطع میکند و به سمت پایین محدوده میرود، در واقع به محدوده اشباع فروش وارد شده است. با بالا آمدن نشانگر از کف محدوده و رد کردن خط 30، معاملهگران این اتفاق را سیگنالی برای شروع معاملات خرید میدانند. از سوی دیگر، اگر اسیلاتور خط 70 را رو به بالا قطع کند، نشانگر وارد محدوده اشباع خرید میشود. سپس با حرکت نشانگر از بالا به پایین و شکست خط 70، معاملات فروش آغاز میشوند. این قوانین ورود به بازار فقط در جهت حرکت روند اصلی قابل قبول است. باز کردن معاملهای در خلاف جهت روند میتواند با زیان بسیاری همراه باشد.

لازم به ذکر است که این اسیلاتور میتواند مدتها در محدودههای اشباع باقی بماند. درنتیجه، شما باید با توجه به شرایط مختلف موقعیتهای معاملاتی را تحلیل کنید:

هنگامی که بازار «رِنج» است و قیمت در بازه کوچکی حرکت میکند، تقاطع RSI با سطح 70 از بالا و 30 از پایین به ترتیب سیگنال خوبی برای ورود به معامله فروش و خرید خواهد بود. در مثال پایین این اتفاق قابل مشاهده است. محدودههای کوچک قیمت فرصت مناسبی برای افزایش سود اسکالپرها است.

در مواردی که بازار دارای روند صعودی قوی است، نشانگر اسیلاتور با عبور از مرز 70، میتواند مدتها در محدوده اشباع خرید باقی بماند. در این موارد توصیه میشود سیگنال فروش تا زمانی که نشانگر از محدوده اشباع خرید خارج نشده است، در نظر گرفته نشود. با شکسته شدن خط 70 رو به پایین سیگنال خوبی برای شروع معاملات فروش خواهد بود.

همانطور که قبلاً هم بیان شده، مرزهای 30 و 70 قابل تغییر هستند. برای مثال، معاملهگران در روندهای نزولی از مرزهای 40 و 80 برای تعیین محدودههای اشباع استفاده میکنند و در روندهای صعودی این مرزها را به 20 و 60 تغییر میدهند.

برخی از معاملهگران استفاده از «قانون 5%» را پیشنهاد میکنند. بدین معنا که خط سطح به گونهای ترسیم شود که نشانگر RSI بیش از 5٪ از مدت یک دوره زمانی مشخص، در پشت آن باقی نمانده باشد. شما میتوانید یک دوره سه ماهه را برای بررسی در نظر بگیرید که البته با به روز شدن قیمتها تغییر خواهد کرد.

هنگامیکه بازار نوسان زیادی ندارد، نشانگر با خطوط 30 و 70 تقاطعی نخواهد داشت. با کاهش دوره محاسبات RSI، میتوان دامنه نوسانات آن را افزایش داد. اگر اُسیلاتور بیش از حد نسبت به تغییرات قیمت حساس باشد، باید دوره محاسبات افزایش یابد و از این طریق نوسانات بیش از حد بازار از بین خواهد رفت.

معاملات بسیاری در نزدیکی محدودهها و با برخورد نشانگر با مرز اشباع بسته میشوند. البته برخی از معاملهگران به امید سود بیشتر و ادامه حرکت در جهت مورد نظرشان، با تغییر حد ضرر معاملات خود را باز نگه میدارند.

الگوهای تحلیل تکنیکال

شما میتوانید برای ورود به معاملات خود از الگوهای مختلف تکنیکال که بر روی اندیکاتور RSI که در صفحه پلتفرم و زیر چارت قیمت نمایش داده میشود، استفاده کنید. این اشکال میتوانند شامل انواع مثلث، کف و سقف دوقلو و پرچم و بسیاری از الگوهای دیگر تحلیل تکنیکال باشند.

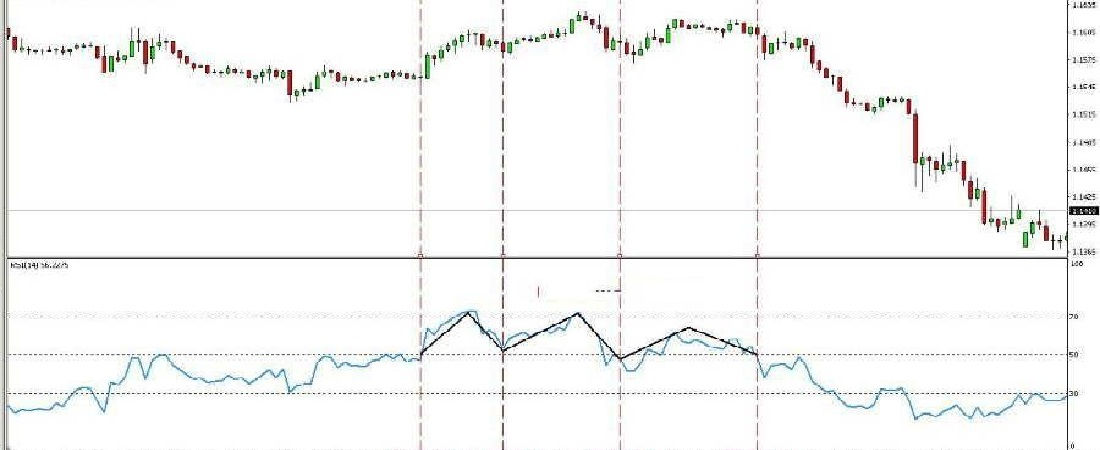

در تصویری از چارت جفت ارز EUR/USD الگوی برگشتی سر و شانه به وضوح قابل مشاهده است. در این مثال با ورود به معامله فروش، امکان کسب سود خوبی برای شما فراهم است. سطح 50 برای در نظر گرفتن خط گردن (neckline) مناسب به نظر میرسد.

واگرایی در فارکس

این اندیکاتور میتواند در پیشبینی ادامه حرکت روند اصلی در آینده نیز موثر باشد. با مشاهده واگرایی (تفاوت حرکت در چارت اصلی قیمت و نشانگر اُسیلاتور در قسمت پایین چارت)، برگشت قریب الوقوع قیمت در آینده قابل پیشبینی است.