معاملهگران فارکس با استفاده از روشهای مختلف میتوانند حجم پوزیشن خود را تعیین کنند.

در این مقاله سعی داریم به بررسی انواع روش ها و مزایا و معایب آنها بپردازیم.

قانون 2%

اولین قانون در این زمینه، قانون 2% است که توسط مدیران و معاملهگران با تجربه به معاملهگران پیشنهاد داده میشود:

براساس این قانون هر فردی که ابزار لازم و کافی را برای معامله در اختیار داشته باشد و 2٪ از سرمایه خود را نیز به هر معامله اختصاص دهد، میتواند معاملات موفقی داشته باشد.

به این نکات توجه داشته باشید:

- اختصاص دادن حداکثر 2٪ از میزان سرمایهتان به هر معامله و در نظر گرفتن ریسک به سودی به نسبت 1:1 میتواند تا حد زیادی ضررهای معاملاتی شما را جبران کند.

- مشکل قانون 2٪ در این است که اگر سرمایه اولیه شما کم باشد، تنها میتوانید تعداد کمی مینی لات و یا میکرو لات معامله کنید.

در نتیجه این کار، باعث طولانی شدن روند افزایش سرمایه شما خواهد شد. - قانون دیگری که الکساندر الدر تعیین کرده 6٪ است.

این قانون برپایه استدلال قبل برنامهریزی شده است اما مشکل قانون 2 ٪ این است که اکثر معاملهگران به دلیل حرص و کم تحملی به سرعت سرمایه خود را از دست میدهند. - اولین قدم در تعیین حجم پوزیشن این است که همیشه آماده از دست دادن مقداری پول خواه یک دلار یا درصدی از کل سرمایه باشید.

- شما باید میزان سرمایهای که میتوانید از دست دهید را به عنوان نقطه توقف خود تعیین کنید و سپس نقطه ورودی که میتواند بیشترین سود را در معاملات شما داشته باشد، تعیین کنید.

تعیین حجم پوزیشن همراه با مثال

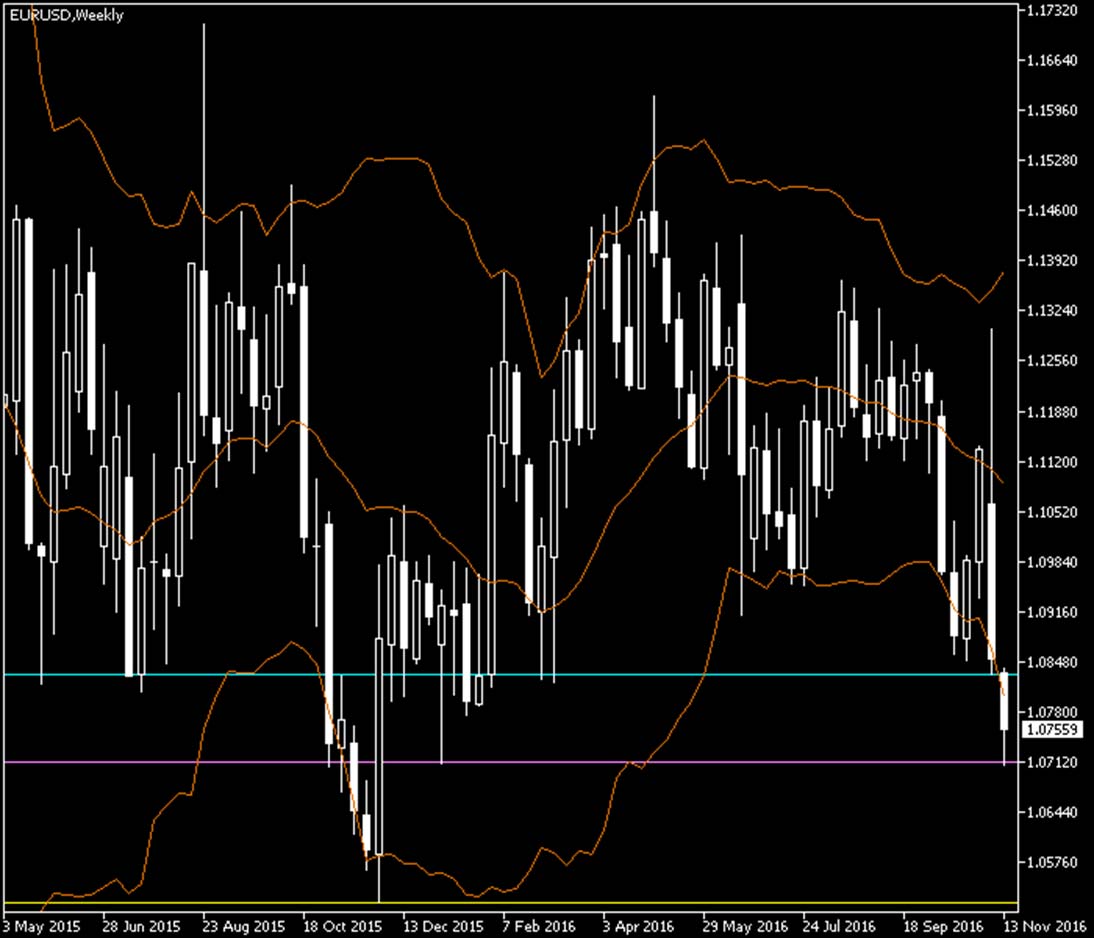

به نمودار زیر توجه کنید:

فرض کنید که جفت ارز EUR/USD در سطح حمایت جزیی، دچار شکست شده است.

در این شرایط می خواهید در سطح فعلی فروش خود را انجام دهید.

فرض کنید استاپ لاس شما در سطح مقاومت تبدیل شده به حمایت (خط قرمز) در 1.0830 یا 73 پوینت از قیمت فعلی تقاضای 1.0757 فاصله دارد.

شما از قبل تصمیم گرفته بودید که 500 دلار یا 0.68 لات در این معامله ریسک کنید (500 دلار تقسیم بر فاصله استاپ لاس و سپس ارزش یک پیپ).

توجه داشته باشید که ما در محاسبات خود به پتانسیل سود توجه نمیکنیم.

اما میزان سود شما میتواند برابر با 45 پوینت (نسبت به خط حمایت سبز در 1.0712) یا با توجه به سطح پایین قبلی ( خط آبی) در 1.0521 یا 236 پوینت نیز باشد.

توضیح نمودار: جفت ارز EUR/USD بعد از شکست زیر لاین حمایت ( قرمز) همراه با پتانسیل رفتن به سمت نزدیکترین خط حمایت (سبز) و یا low بلند مدت (خط آبی)

به این نکات توجه داشته باشید:

- اصلا به این موضوع فکر نکنید که استاپ را به سطح پایینتری ببرید تا بتوانید قراردادهای بیشتری ببندید، نکته مهم درباره استاپها میزان اطمینان از آنها است.

- اگر استاپ لاس خود را برای باز کردن پوزیشنهای دیگر به نواحی دیگر منتقل کنید و نسبت به ارزش از پیش تعیین شده خود بیتفاوت عمل کنید در حقیقت خود را به شکست نزدیک خواهید کرد.

- میتوانید استاپ لاس خود را در پایین باند بولینگر تعیین کنید ( 43 پوینت) و به این ترتیب پوزیشنهای بیشتری را معامله کنید (1.16 لات).

- 43 پوینت به دلیل تغییرات احتمالی هفتگی میتواند استاپ لاس نامناسبی باشد.

سعی کنید استاپ لاس را براساس بدترین سناریوهای احتمالی در نظر بگیرید.

فرض کنید که معامله 0.68 لات با ضرر همراه باشد چه اتفاقی میافتد؟

براساس قانون وقتی موجودی حساب شما 10 ٪کاهش می یابد، ریسک کاهش سرمایه خود را 20٪ در نظر بگیرید.

به عنوان مثال اگر سرمایه معاملاتی شما برابر با 5000 دلار باشد و ماکزیمم ضررتان برابر با 10٪ از سرمایه یعنی 500 دلار باشد، مانده حساب شما برابر با 4500 دلار میشود.

به همین ترتیب نیز باید استاپ لاس بعدی خود را کمتر در نظر بگیرید: 400 دلار=80% ضربدر 500 دلار

روشی دیگر در تعیین حجم پوزیشن

یکی دیگر از روشهای تعیین اندازه پوزیشن براساس اندازه تغییرات است که در نوع خود روشی منطقی و مناسب است.

به همین دلیل در استفاده از این روش باید خود را نسبت به اتفاقات بازار فارکس به روز نگه دارید.

در این روش باید حجم پوزیشن خود را با توجه به نوسانات ارز، سرمایه اولیه و درصد ریسک معامله یعنی

تعداد پوینت/دلار تعیین شده استاپ لاس، تنظیم کنید.

شمامیتوانید نوسانات را به هر شکلی که میخواهید تخمین بزنید اما استاندارد این است که میانگین دامنه واقعی را به شرایط دلار تبدیل کنید:

حجم پوزیشن = ATR/(اندازه سرمایه × درصد سرمایه در معرض خطر) که میتوان آن را به این صورت نیز نوشت:

حجم پوزیشن = ATR /اندازه استاپ لاس به دلار

توجه داشته باشید که به راحتی میتوان دادههای ATR را از وندورها و پلتفرمهای مربوطه دریافت کرد.

فرض کنید اطلاعات حاصل از ATR درباره یورو برابر با 186 پوینت در W1 (نمودار هفتگی) باشد بنابراین حجم پوزیشن برابر است با: 0.39= 1860 دلار / 370 دلار.

میبینید که میزانی که برای نوسانات تعیین شده است تقریبا دو برابر کمتر از مقداری است که براساس مدیریت ریسک 2٪ در نظر گرفته میشود.

اما، ممکن است میزان مشخص شده توسط اندازه نوسان از قانون 2٪ فراتر رود.

اگر از یک معیاری منطقی برای اندازهگیری نوسانات استفاده میکنید و نوسانات نیز تقریبا ثابت است میتوانید نسبت به محاسبات خود با اطمینان حرکت کنید.

حتما به این نکته توجه داشته باشید که نسبت به سرمایه خود بیش از حد معامله نکنید.