1. مفاد کلی

1.1 این آئیننامه ارائه خدمات (که از این به بعد «آئیننامه» گفته میشود) روش و شرایطی را تعیین میکند که شرکت AMarkets با مسئولیت محدود (از این به بعد «شرکت» گفته میشود) مبادلات مالی (معاملات) در بازارهای بینالمللی را با مشتریان انجام میدهد و تضمین میکند که اشخاص حقیقی که یک حساب معاملاتی Standard، ECN، Fixed، Crypto، Zero در AMarkets باز کردهاند (از این به بعد «مشتری» گفته میشود).

1.2 این آئیننامه تبیین میکند:

الف) اصول بازکردن / بستن پوزیشنها و ایجاد / اصلاح / حذف / اجرا کردن دستورات؛

ب) اقدامات شرکت در رابطه با موقعیتهای باز مشتری در صورتی که سطح مارجین در حساب معاملاتی برای پشتیبانی از چنین موقعیتهای باز کافی نباشد؛

ج) روشهای حل اختلاف و شیوههای ارتباطی و تبادل اطلاعات بین مشتری و شرکت.

1.3 کلیه ضوابط و شرایطی حاکم بر عملیات معاملات مشتری که در این آئیننامه شرح داده شدهاند، توافقنامه مشتری و اسناد خطر افشای اطلاعات و هرگونه اسناد قابل اجرا در بخش «اسناد» در وب سایت شرکت یافت میشود.

1.4 این آئیننامهها بخشی از پیشنهادهایی هستند که توسط شرکت بر روی وبسایت به آدرس قرار داده شدهاند و بایستی توسط طرفهای ذینفع به عنوان پیشنهادی برای «عقد قرارداد مشتری» (از این به بعد «توافقنامه» گفته میشود)، طبق شرایط مندرج در توافقنامه و مدارک آئیننامهای در نظر گرفته شود.

1.5 پذیرش پیشنهاد توسط هر شخص با توانمندی قانونی به عنوان پذیرش ضوابط و شرایط توضیح داده شده در این آئیننامه است. با امضاء این سند، مشتری تأیید میکند که یکی از شهروندان آمریکا و اروپا نیست.

1.6 در رابطه با مشتری، شرکت متعهد میشود که روند معاملات را با شرایط و روشی که در این آییننامه شرح داده شده منعقد و اجرا کند.

1.7 بند 9 («اصطلاحات و تعاریف») ضوابط را تشریح میکند. در صورت بروز هرگونه تعارض، تناقض یا ناسازگاری بین اصطلاحات و تعاریف این مقررات و قرارداد مشتری، تعاریف توصیف شده در قرارداد مشتری حاکم خواهد بود.

2. مفاد عمومی

اعلانها

2.1 این شرکت بر اساس شرایط بازار و نوسان قیمت / نقدینگی که از تأمین کنندگان نقدینگی دریافت میشود، قیمت تمام ابزارهای معاملاتی را در زمان واقعی به دست میآورد و به طور دورهای این قیمتها را در صفحه اعلان بازار، به طور فوری در اختیار مشتری قرار میدهد.

2.2 تمامی اعلانهایی که از طریق ترمینال مشتری به مشتری میرسند اندیکاتور (نشاندهنده وضعیت بازار) میباشند، و بهترین قیمت خرید و فروش در دسترس میباشند که از تأمین کنندگان نقدینگی به دست آمده است.

2.3 بسته به گروه و شرایط معاملاتی، ابزارهای معاملاتی به همراه یک پسوند در انتهای هر نماد نشان داده میشوند. مشتری متعهد میشود که در پلتفرم متاتریدر5 فقط با استفاده از پسوند ابزارهای معاملاتی، معاملات را انجام دهد. ابزار معاملاتی که قابل معامله کردن نیستند برای اندیکاتورها بدون پسوند نمایش داده میشوند و در ترمینال معاملات در پنجره وضعیت بازار (Market Watch) با رنگ خاکستری نمایش داده میشوند. اطلاعات عمومی در خصوص ابزارهای معاملاتی همراه با ضوابط و شرایط معاملاتی، ارائه میشوند و در بخشهای دیگر وبسایت شرکت ممکن است بدون پسوند منتشر شوند. مشتری تصدیق میکند و میپذیرد که اطلاعات موجود در وبسایت و ترمینال معاملاتس ممکن است متفاوت باشد. مشتری از ابزارهای معاملاتی که در معاملات از آنها استفاده میشود مطلع شده و با خبر شده است.

2.4 مشتری تصدیق میکند که:

الف) این شرکت حق دارد آن دسته از قیمتهایی را که از وضعیت قبلی بازار تغییر نکردهاند را به مشتری ندهد.

ب) مشتری نمیتواند تمامی اعلانها را که در دورههای میانی اعلان وضعیت بازار است را در ترمینال معاملاتی مشتری مشاهده کند، ولی درخواستهای معاملاتی طبق قیمتی که در ترمینال مشتری نیست ولی در سمت سرور طرف مقابل وجود دارد، انجام میپذیرد.

پ) در حسابهای Standard، ECN، Fixed، Crypto، Zero اسپردها ثابت نیستند و بسته به شرایط بازار و قیمتها/نقدینگی ارائه شده قابل تغییر هستند.

پ) در حسابهای Fixed بیشتر نمادهای معاملاتی ارزی برای معاملات آنی و اسپرد شناور موجود میباشند، که بسته به شرایط بازار و قیمتهای جریان / نقدینگی دریافتی از تأمین کنندگان نقدینگی، قابل تغییر است. معامله ابزارهای CFD و جفت ارزهای بیگانه با اسپرد شناور و اجرای بازار انجام میشوند.

د) سفارشات در قیمتهای موجود در عمق بازار اجرا میشوند. در صورت نقدینگی ناکافی برای اجرای سفارش با حجم درخواستی، ابتدا اجرای سفارش در سطوح قیمتی در دسترس بعدی تا جایی که حجم اعلام شده به طور کامل پر شود اتفاق میافتد. هنگام اجرا در سطوح مختلف بازار، قیمت نهایی به عنوان میانگین نمایش داده میشود و ممکن است با قیمتها، تیکها و چارتها در ترمینال معاملاتی منطبق نباشد.

اجرای درخواستهای معاملاتی مشتری

2.5 الگوریتمهای زیر برای اجرای درخواستهای معاملاتی مشتریان از طریق ترمینال مشتریان استفاده خواهند شد:

(1 مشتری یک درخواست (دستور) را ایجاد میکند سپس در ترمینال مشتری تأیید میشود؛

(2 اگر درخواست (دستور) صحیح باشد، ترمینال آن را به سمت سرور ارسال میکند؛

(3 اگر ارتباط بین ترمینال مشتری و سرور برقرار باشد، دستور مشتری به سرور ارسال شده است و صحت و درستی آن بررسی میشود؛

(4 دستوراتی که مرحله بررسی را گذرانده باشند در نوبت اجرا قرار داده میشوند تا در سرور معاملات عملیاتی شوند. دستورات و وضعیت فعلی آنها در پنجره «دستورات» (Order) در ترمینال مشتری نمایش داده میشوند: «دستور پذیرفته شد»؛

(5 زمانی که شرکت آماده اجرای دستور جدید باشد، اولین دستور را در نوبت اجرا قرار میدهد، و وضعیت فعلی آن در پنجره «دستورات» (Order) در ترمینال مشتری نمایش داده میشوند: «دستور پذیرفته شد»؛

(6 نتیجه به سرور ارسال میشود؛

(7 سپس سرور نتیجه اجرای دستور مشتری را به ترمینال مشتری ارسال میکند؛

(8 در صورتی که ارتباط بین ترمینال مشتری و سرور برقرار باشد، ترمینال مشتری نتیجه انجام درخواست مشتری را دریافت میکند؛

2.6 مشتری این حق را دارد که درخواست انجام معامله یا دستور ارسال شده قبلی را منتفی (کنسل) کند فقط به شرطی که درخواست یا دستور در نوبت باشد و وضعیت آن «دستور پذیرفته شده است» باشد. برای منتفی کردن درخواست، مشتری باید روی دکمه «منتفی (کنسل) کردن دستور» (Cancel order) کلیک کند. مشتری درخواست یا دستوراتی که توسط ربات معاملاتی او ارسال شده است را نمیتواند منتفی (کنسل) کند.

2.7 متشری درخواست یا دستوری را که قبلاً ارسال کرده است، اگر درخواست معاملاتی یا دستور توسط شرکت برای اجرای آن پذیرفته شده باشد «دستور در حال انجام است» را نمیتواند منتفی (کنسل) کند

2.8 کلیه امور مربوط به قیمت بازار فعلی به اختیارات شرکت میباشد.

2.9 زمان اجرای دستورات بستگی به کیفیت ارتباط بین پلتفرم معاملاتی و سرور ، و همچنین ارتباطات بازار دارد. در وضعیت عادی ارتباط با بازار، به طور معمول زمان مورد نیاز برای اجرای درخواست معاملاتی مشتری تا 1 ثانیه میباشد. در حالت غیرعادی ارتباط با بازار، زمان اجرای درخواست میتواند تا 10 ثانیه، بعضی اوقات بیشتر طول بکشد. در آن حال، هر درخواست مشتری یا سفارشی که در صف قرار می گیرد حداکثر مدت انتظار را دارد که باید در آن مدت (3 دقیقه) اجرا شود. اگر یک درخواست یا دستور در طول این مدت زمان به واسط (فروشنده – خریدار) ارسال نشده باشد، آن درخواست یا دستور از نوبت انتظار تحت عنوان منقضی حذف خواهد شد.

2.10 واسط (خریدار – فروشنده) حق دارد به دلایل زیر درخواست مشتری را رد کند:

الف) اگر دستور یا درخواست قبل از اولین اعلان در بستر پلتفرم معاملاتی در لحظه بازشدن بازار باشد؛

ب) در شرایط غیرطبیعی بازار

پ) اگر مارجین آزاد مشتری برای بازکردن پوزیشن کافی نباشد؛

ت) اگر حجم مجاز پوزیشن مشتری و / یا تعداد دستورها بر روی این نوع حساب، از حد مجاز فراتر رفته باشد؛

ث) در صورت بروز فورس ماژور (وضعیت اضطراری)؛

ج) درخواست اشتباه باشد، نبود موارد مهم. اینگونه درخواستها به صورت اتوماتیک برگشت میخورند؛

چ) اگر شرکت نتواند وجوه معاملات را از طریق تأمین کنندگان نقدینگی بپردازد؛

ح) اگر شرکت، به دلیل وضعیت بازار، توان تعیین قیمت ابزار معاملاتی را نداشته باشد؛

خ) نوسانات شدید قیمت ابزارهای معاملاتی پایه؛

د) بلافاصله قبل از اعلام خبر مهم اقتصادی یا به علت وقایع اقتصادی کلان؛

ذ) اگر قیمت لحظه ایجاد درخواست با قیمت بازار متفاوت باشد.

در اینگونه موارد، یکی از پیامهای پیش رو در ترمینال معاملاتی مشتری ظاهر میگردد: “Off quotes”; “Cancelled by dealer”; “Not enough money”; “Trade is disabled”

2.11 واسط (خریدار – فروشنده) حق دارد دستورالعمل مشتری برای اجرای هر نوع دستور معلق را رد کند (به عنوان مثال حد خرید، حد فروش، توقف خرید، توقف فروش، دریافت سود و توقف ضرر) طبق دلایل گفته شده در بند 11.2 از این آئیننامه. در این موارد، هیچ ورودی متناظر در لاگ فایل سیستم سرور وجود نخواهد داشت، در حالی که سفارش های شرطی همچنان فعال است و میتواند بار دیگر هنگامی که قیمت به سطح تعیین شده در سفارش های شرطی رسید، اجرا شود.

2.12 دستورات مشتری پس از ظهور ورودی مربوطه در فایل لاگ سیستم سرور، پردازش شده و عملیات تجاری انجام میشود.

2.13 مشتری میپذیرد که کلیه درخواستهایی که از طریق کابین شخصی یا محصولات دیگر شرکت ارسال میشوند تا 24 ساعت پس از ارسال میتواند اجرا شود. در موارد مشابه، زمان اجرای ممکن است افزایش یابد.

2.14 شرکت حق دارد بنا به صلاحدید خود نوع حساب مشتری را تغییر دهد و / یا مطابق با قوانین مدیریت ریسک خود از افتتاح حسابهای معاملاتی اضافی برای مشتری خودداری کند. با این کار، شرکت تلاش خواهد کرد تا تغییرات را از طریق تمام راههای ارتباطی موجود به مشتری اطلاع دهد.

عملیات معاملات

2.15 خرید طبق قیمت تعیین شده انجام میشود (Ask)، و فروش طبق قیمت عرضه شده انجام میشود (Bid).

الف) بازکردن یک پوزیشن بلندمدت طبق Ask انجام میشود. باز کردن یک پوزیشن کوتاه مدت طبق قیمت Bid قرار داده میشود.

ب) بستن یک پوزیشن بلند مدت (مثلاً فروش) طبق قیمت Bid انجام میپذیرد. بستن یک پوزیشن کوتاه (مثلاً خرید) طبق قیمت Ask انجام میپذیرد.

2.16 در دوره زمانی 00:10-23:58 (EET زمان تابستان اروپای شرقی UTC +3) و 23:10-22:58 (EET زمان اروپای شرقی UTC +2) زمان سرور، کلیه عملیاتهای معاملات شامل بازکردن / بستن پوزیشنها، مانند حذف / اصلاح / تعیین سطح دستورات میتوانند به دلیل راه اندازی مجدد سرورهای معاملاتی به طور موقت از دسترس خارج شوند. مشتری تأیید میکند که شرکت هیچ ادعایی در مورد عدم انجام عملیات معاملات در مدت زمان مشخص را نمیپذیرد.

2.17 شرکت حق دارد بدون اعلان قبلی و در هر زمانی، ابزارهای معاملاتی مشتری را به حالت «فقط بستن» (close only) انتقال دهد. مشتری تأیید میکند که شرکت هیچ ادعایی را که ناشی از عدم انجام عملیات معاملات در نتیجه حالت معامله محدود باشد، نمیپذیرد.

2.18 در صورت بروز درخواستهای بسیار زیاد (درخواستها اشتباه برای جاگذاری یا اصلاح دستورات، دیگر دستورات غیر معاملاتی) که در سرور باز اضافی ایجاد میکند، شرکت حق دارد بدون اطلاع قبلی حساب معاملاتی مشتری را بلوکه کند. با این کار، شرکت تلاش خواهد کرد تا از طریق راههای ارتباطی موجود تغییرات را به اطلاع مشتری برساند.

سررسیدها

2.19 زمان سررسید از 23:59:45 به ساعت سرور آغاز میشود و برای تمام پوزیشنهایی که بین 23:59:45 و 23:59:59 به ساعت سرور باز بودهاند، اجباری است. پوزیشنها با کسر یا اعتبار یک هزینه نگهداری (سوآپ) از/به حساب معاملاتی مشتری بر اساس نرخهای سوآپ که در بخش «نمادهای معاملاتی» در وبسایت شرکت است، با معامله بعدی جمع خواهد شد. از چهارشنبه تا پنجشنبه سوآپ برای بیشتر نمادهای معاملاتی ارزی، فلزات و سهام CDF با نرخ سهگانه محاسبه خواهند شد، برای سه روز تقویمی از جمعه (تاریخ پرداخت/تسویه برای معاملات انجام شده در چهارشنبه) تا دوشنبه (تاریخ پرداخت/تسویه برای معاملات انجام شده در پنجشنبه). برای رمزارزهای CDF سوآپ سهگانه در روز جمعه دریافت میشود. اطلاعات جزئیتر در توضیحات هر نماد در پلتفرم معاملاتی در دسترس است. اگر زمان پرداخت/تسویه برای سوآپ سهگانه روی روز تعطیل در یکی از کشورهای یکی از جفت ارزها قرار بگیرد، سوآپ سهگانه در روز دیگری دریافت خواهد شد و روزهای بیشتری را پوشش میدهد.

تقویم تعطیلات در وب سایت شرکت منتشر شده است. شرکت حق تغییر نرخ سوآپ برای پوزیشنهای باز شده فعلی/ جدید را از روز بعد از دریافت، دارد. اطلاعات مربوط به شرایط و ضوابط فعلی معاملات در بخش “نمادهای معاملاتی” در وبسایت شرکت در دسترس است.

انقضاء

2.20 پلتفرم متاتریدر5 از مکانیزمی استفاده میکند که پوینتها (نقاط) را در زمان تحویل ابزار معاملاتی پایه مربوطه تنظیم میکند. این مکانیزم تعدیل تکنیکال قیمت ابزار معاملاتی برای یک نرخ خاص است و به منظور پاک کردن قیمت ابزارهای معاملاتی اساسی از کلیه عوامل غیربازاری مرتبط با تغییر تاریخ تحویل آن به کار میرود. موقعیتهای باز دست نخورده باقی میمانند. چنین تنظیماتی هنگام تحویل در ستون «سوآپ» در پلتفرم معاملاتی متاتریدر5 ثبت میشود. مشتری تأیید میکند که تعدیل فنی (تکنیکال) میتواند منجر به تراز حساب منفی و توقف (بسته شدن اجباری پوزیشنها) شود. اطلاعات مربوط به نقاط تعدیل شده در قسمت «سررسیدها» (Rollovers) در وبسایت شرکت در پایان هر جریان معاملات یک کالا منتشر میشود. اطلاعات مربوط به تاریخ انقضا در «تقویم انقضا» (Expiration Calendar) در وبسایت شرکت مشخص شده است.

تقسیم سهم

2.21 تقسیم سهام عملی است که یک شرکت سهم موجود خود را به چند سهم تقسیم میکند. بعد از تقسیم کردن، قیمت سهام بهطور متناسب کاهش مییابد. تقسیم سهام معکوس (ادغام قسمتها) معامله مخالف (برعکس) است، جایی که یک شرکت به جای چند برابر کردن تعداد سهام صاحبان سهام را تقسیم میکند و بر این اساس قیمت بازار را افزایش میدهد. مشتری میپذیرد که در صورت تقسیم یا ادغام سهمها بر روی هر معامله ابزار معاملاتی، تمامی پوزیشنهای باز موجود در تاریخ تقسیم به اجبار با وضعیت و تعیین وضعیت «تقسیم» بسته خواهد شد. مشتری همچنین موافقت میکند که در صورت تقسیم یا ادغام سهمها در هر ابزار معاملاتی، کلیه سفارشهای شرطی برای همیشه حذف شوند. اطلاعات به روز درباره تقسیم سهام / ادغام سهام در پیش رو، و ضریب آن بر روی وبسایت شرکت در قسمت «اخبار شرکت» بهطور هفتگی منتشر میشود.

سود سهام

2.22 سود سهام، مقدار پرداختی است که شرکتها به سهامداران خود به عنوان تقسیم سود، متناسب با تعداد سهام نگهداری شده، پرداخت میکنند. مشتری موافقت میکند که اگر در تاریخ سود سهام سابق دارای پوزیشنهای باز در یک سهم خاص باشد، مبلغ، برابر با ارزش سود سهام ابزار معاملاتی در ستون «سوآپ» به / از حساب معاملاتی افزوده یا کسر میشود. مقدار اقلام اضافهشده / کسر شده با این فرمول حساب میشود: حجم پوزیشنها به لات × اندازه قرارداد × مبلغ سود سهام. مشتری همچنین تصدیق میکند که اگر پوزیشن خرید داشته باشد، سود سهام به حساب معاملاتی واریز میشود و اگر او دارای یک پوزیشن فروش باز باشد، سود سهام کسر میشود. اطلاعات مربوط به تاریخهای تعهدی سود سهام در وبسایت شرکت در بخش «اخبار شرکت» بهطورهفتگی منتشر میشود.

همگامسازی (سینک کردن) اعلان قیمتهای پایه

2.23 در صورت بروز قطع شدن در اعلان قیمتها به دلیل وجود برخی خطاهای سخت افزاری و / یا نرمافزاری، شرکت حق دارد که از طریق منابع دیگرهمگام سازی سرور اعلان قیمتها را انجام دهد. چنین منابعی میتوانند باشند:

الف) اعلان قیمتهای پایه سرور دمو

ب) هر منبع اعلان قیمت دیگر

تمام اختلافات ناشی از قطع جریان اعلان قیمتها باید بر اساس مبنای همگامسازی اعلان قیمت پایه انجام شود. در صورت بروز هرگونه موقعیت بحث برانگیز در مورد قطع جریان اعلان قیمتها، کلیه تصمیمات مطابق با پایگاه همگامسازی اعلان قیمتهای پایه اتخاذ میشود.

لوریج (اهرم معاملاتی)

2.24 شرکت انجام عملیات معاملاتی را با استفاده از بیشترین لوریج (اهرم معاملاتی) از1:3000 را در حسابهای Standard، ECN، Fixed، Zero و با استفاده از حداکثر اهرم 1:500 در حساب های Crypto فراهم میکند. این بدان معناست که حداکثر مقدار همه موقعیتهای باز (از نظر پولی) ممکن است بیش از 3000 برابر با اهرم 1:3000 از موجودی جاری در حساب مشتری بیشتر شود. در برخی موارد، اهرم ممکن است بیش از حد باشد.

2.25 حداکثر نسبت اهرمی 1:3000 برای جفت ارزها و فلزات اعمال میشود، به استثنای آنهایی که دارای اهرم ثابت هستند. برای فعال کردن اهرم 1:2000 یا 1:3000، مشتری باید شرایط زیر را تکمیل کند:

– حداقل 10 سفارش باید روی جفت ارزها و فلزات با حجم کل 5 لات یا بیشتر در تمام حسابهای فعال در کابین شخصی مشتری بسته شود (سفارشات معلق در نظر گرفته نمیشود).

2.26 نسبت اهرم معاملاتی نسبت به سطح اکوییتی اکانتها با شرایط فعلی معاملات، متفاوت است.

2.27 اگر ارزش اکوییتی به زیر بازه کاهش پیدا کند، نسبت اهرم معاملاتی به طور خودکار به آستانههای قبلی افزایش پیدا میکند. اگر پس از کاهش اکوییتی به زیر مقدار بازه، نسبت اهرم به طور خودکار به مقدار بازه قبلی تنظیم نشود، مشتری میتواند آن را به صورت دستی در کابین شخصی تغییر دهد. مشتری قبول میکند که شرکت هیچ گونه ادعایی مربوط به تغییر ناگهانی در نسبت اهرم معاملاتی را نمیپذیرد.

2.28 از جمعه ساعت 10 شب (EET) تا 1:00 بامداد دوشنبه (EET) زمان سرور MetaTrader 4 و MetaTrader 5، افزایش اهرم معاملاتی به شرح زیر اعمال میگردد:

الف) اهرم معاملاتی افزوده شدهی به طور خودکار به 1:1000 کاهش مییابد.

ب) مشتریان AMarkets در این ساعات قادر نخواهند بود تغییری در اهرم معاملاتی اعمال کنند.

پ) مشتریان AMarkets مجاز به ثبت حسابهای معاملاتی جدید با اهرم معاملاتی افزوده شده در این دوره از زمان نیستند.

ت) پس از دوشنبه 01:00 بامداد(EET) ، اندازهی اهرم معاملاتی به مقدار قبلی بازگردانده میشود.

2.29 مشتری تایید میکند که کاهش نسبت اهرم معاملاتی از مقدار بازه به 1:1000 بین جمعه 22:00 (EET) و دوشنبه 01:00 (EET) ممکن است باعث توقف (بسته شدن اجباری همه موقعیتها) شود.

2.29.1 AMarkets این حق را برای خود محفوظ میدارد که ارزش اهرم معاملاتی مشتری را در هر زمان و بدون ارائه دلیل یا اطلاع قبلی به 1:1000 تغییر دهد.

2.30 آمارکتس ممکن است:

a) حداکثر لوریج حساب را برای تمام پوزیشنهایی که 15 دقیقه قبل و 10 دقیقه بعد از انتشار اخبار مهم اقتصادی باز شوند، به 1:200 محدود کند. این اقدام مشروط به این است که لوریج حساب در حال حاضر بیش از 1:200 باشد.

مثالهای محاسبه:

سناریوی شماره 1

20 دقیقه قبل از انتشار اخبار مهم اقتصادی، پوزیشن شماره 1 (0.1 لات USD/JPY) در حسابی با نسبت لوریج 1:2000 باز میشود. مارجین مورد نیاز برای این پوزیشن 5 دلار است.

6 دقیقه بعد، پوزیشن شماره 2 با حجم معاملاتی مشابه، یعنی 0.1 لات، باز میشود. به دلیل افزایش نوسانات حین پخش اخبار، مارجین مورد نیاز برای پوزیشن شماره 2، برابر با 50 دلار است.

بنابراین، مجموع مارجین برای هر دو پوزیشن برابر است با 5 دلار (برای پوزیشن شماره 1) + 50 دلار (برای پوزیشن شماره 2) که برابر 55 دلار میشود.

10 دقیقه پس از انتشار اخبار، مارجین مورد نیاز برای پوزیشن شماره 2 دوباره محاسبه میشود و مارجین به 5 دلار کاهش مییابد. در نتیجه، مجموع مارجین برای هر دو پوزیشن اکنون برابر است با 5 دلار (برای پوزیشن شماره 1) + 5 دلار (برای پوزیشن شماره 2) = 10 دلار.

سناریوی شماره 2

20 دقیقه قبل از انتشار اخبار مهم اقتصادی، پوزیشن شماره 1 (یک پوزیشن خرید) و پوزیشن شماره 2 (یک پوزیشن فروش) در حسابی با نسبت لوریج 1:2000 باز میشوند. هر دو پوزیشن دارای حجم 0.1 لات (USD/JPY) هستند. مجموع مارجین مورد نیاز برای این پوزیشنها 5 دلار است.

6 دقیقه بعد، پوزیشن شماره 1 بسته میشود. سپس، مارجین دوباره محاسبه میشود و به دلیل افزایش نوسانات در حین پخش خبر، مارجین برای پوزیشن شماره 2 به 50 دلار افزایش مییابد.

10 دقیقه پس از انتشار اخبار، مارجین دوباره محاسبه میشود و مارجین برای پوزیشن شماره 2 به 5 دلار کاهش مییابد.

b) حداکثر لوریج ارائه شده را محدود کند و/یا مارجینهای مورد نیاز را قبل از انتشار اخبار مهم اقتصادی یا هر خبر دیگری که میتواند به طور قابل توجهی بر قیمت ابزارهای مالی تأثیر بگذارد، افزایش دهد.

2.31 لطفاً توجه داشته باشید که در صورت هرگونه تغییر اهرم معاملاتی در حساب، تا زمانی که دوباره به پلتفرمهای معاملاتی MetaTrader 4 یا MetaTrader 5 وارد نشوید، تمام پارامترهای مارجین در پایانهی معاملاتی شما مطابق با تنظیمات اهرم معاملاتی قبلی نمایش داده میشود. توصیه میکنیم هر بار که تغییراتی در اهرم معاملاتی ایجاد میکنید، دوباره وارد پایانه معاملاتی خود شوید تا همه پارامترهای مارجین به درستی نمایش داده شوند.

2.32 به مشتری اطلاع داده میشود که استفاده از اهرم معاملاتی با سطح بالایی از ریسک همراه بوده و ممکن است منجر به ضررهای جزئی یا کلی در سپرده شود.

2.33 این شرکت حق تغییر مارجین (حاشیه سود و زیان) خود در پوزیشنهای جدید و پوزیشنهایی که قبلاً در هر زمان باز بودهاند، را بدون اطلاع قبلی به مشتری برای خود محفوظ میداند.

2.34 شرکت به صلاحدید خود این حق را برای خود محفوظ می دارد که نسبت اهرم معاملاتی حساب مشتری را در هر زمان تغییر دهد. در عین حال، شرکت تلاش خواهد کرد تا هر گونه تغییر را از طریق کلیه کانال های ارتباطی موجود، از قبل به اطلاع مشتری برساند.

2.35 مبلغ لوریج ممکن است به کل موجودیهای حساب مشتری مرتبط باشد.

2.36 زمان باز کردن هر پوزیشن جدید، مشتری ممکن است با انتخاب حجم معامله (بر مبنای لات) مبلغ واقعی لوریج را تعیین کند. موارد زیر اعمال خواهد شد: هرچه حجم پوزیشن باز بیشتر باشد، لوریج بالاتر خواهد بود، مشروط بر اینکه سطح تساوی در لحظه ثبت سفارش یکسان باشد و در واقع از خود لوریج استفاده شود.

2.37 به منظور محاسبه صحیح حجم قابل قبول برای هرپوزیشن بعدی، مشتری باید با در نظر گرفتن ضرر و سود تحقق نیافته در پوزیشنهای فعلی، اطلاعاتی در مورد حجم کل پوزیشنهای باز و مانده موجودی در حساب خود داشته باشد.

مارجین

2.38 مشتری متعهد میشود که مارجین اولیه و / یا مارجین تعیین شده در مبالغی که طبق این توافقنامه توسط شرکت الزامی شناخته شده است، مقررات مربوطه و الزامات حاشیه مندرج در ابزارهای معاملاتی را واریز و مدیریت کند. مارجین باید به صورت وجوه مستقیماً به حساب بانکی شرکت منتقل شود.

2.39 مشتری باید مارجین اولیه و / یا مارجین تعیین شده در هنگام باز کردن پوزیشن را بپردازد. مقدار مارجین اولیه و مارجین پوشش داده شده برای هر ابزار در بخش «ابزار معاملاتی (Trading Instruments) در وب سایت شرکت مشخص شده است.

2.40 شرکت میتواند در هر زمان با صلاحدید خود مقدار مارجین اولیه، مورد نیاز یا پوشش داده شده (هج شده) را تغییر دهد:

الف) برای کلیه مشتریها، با 7 (هفت) روز اخطار؛

ب) برای مشتری خاص، لوریج را با شرایط مارجین مشخص شده در وبسایت شرکت در بخش «ابزار معاملاتی» تنظیم کند؛

پ) برای مشتری خاص در مواقع اضطراری، بدون اطلاع قبلی؛

ت) یا کلیه مشتریها در موقعیت فورس ماژور، بدون اطلاع قبلی؛

2.41 مشتری مسئول حفظ سطح مارجین لازم در حساب معاملاتی خواهد بود.

2.42 شرکت مجاز است بند 39.2 را هم در رابطه با پوزیشنهای موجود و هم در رابطه با پوزیشنهای اخیراً بازشده اعمال کند.

2.43 شرکت برای باز کردن یک پوزیشن معکوس یک حجم معاملاتی روی ابزارهای مالی در متاترید5 مارجین را شارژ نمیکند، اما اگر میانگین وزنی نرخ ارز پس از باز شدن پوزیشن مخالف تغییر کند، ممکن است مارجین کل تغییر کند. به هنگام باز کردن یک پوزیشن معکوس مارجین به صورت زیر محاسبه میشود. فرض کنید، مشتری سه دستور را ایجاد کرده است: خرید 1.00 EUR/USD در 1.48354؛ خرید 1.50 EUR/USD در 1.48349؛ فروش 0.80 EUR/USD در 1.48319.

(1 مجموع میانگین قیمت بازشدن محاسبه میشود. این برای محاسبه مارجین استفاده خواهد شد. Wa = (1.00 * 1.48354 + 1.50 * 1.48349 + 0.80 * 1.48319) / (1.00 + 1.50 + 0.80) = 1.4834324.

(2 مارجین برای مقدار هج شده محاسبه میشود. در این مثال، مقدار هج شده 0.8 لات است. مارجین برای دستور خرید 0.8 و فروش 0.8 محاسبه شده است، بنابراین، مجموع مقدار برابر است با 0.8 * 2 = 1.6. Hedged_margin = (1.4834324 * 1.60 * 50,000) / 1000 = 118.6745939

(3 مقدار مارجین برای مقدار هج نشده محاسبه میشود. این مقدار هج نشده در مثال ما برابر خواهد بود با. 1.00 + 1.50 – 0.80 = 1.70.مارجین هج نشده برابر است با. (1.4834324 * 1.70 * 100,000) / 1000 = 252.183508. 4). جمع کل مارجین محاسبه میشود – جمع دو مقدار قبلی. مارجین = مارجین هج شده + مارجین هج نشده. مارجین = 252.183508 + 118.6745939 = 370.8.58.

2.44 هنگام باز کردن یک پوزیشن هجینگ در پلتفرم متاتریدر5، تأیید دقیق الزامات مارجین وجود ندارد. این به آن معناست که باز کردن پوزیشن هجینگ مجاز است اگر مارجین آزاد بعد از باز شدن پوزیشن منفی نشده باشد یا الزامات مارجین بعد از باز شدن پوزیشن هجینگ کاهش نیابد.

کمیسیون و هزینههای دیگر

2.45 مشتری متعهد میشود که حق کمیسیون و سایر هزینههای دریافت شده توسط شرکت را مطابق با نرخهای مشخص شده در بخش «شرایط معاملات» در وب سایت شرکت پرداخت کند.

2.46 این شرکت حق تغییر کارمزد و سایر هزینههای خود را به صلاح دید خود و بدون اطلاع کتبی قبلی به مشتری، برای خود محفوظ میداند. همه تغییرات در وب سایت شرکت منتشر شده است.

2.47 با رعایت کلیه قوانین و مقررات قابل اجرا، شرکت موظف به افشا و یا ارائه گزارشات به مشتری در مورد درآمد، کارمزد و سایر هزینههای دریافتی شرکت در رابطه با عملیات معاملات مشتری نیست، مگر در مواردی که به طور آشکار در این توافقنامه یا مقررات مربوطه ذکر شده باشد.

2.48 نتایج مالی مشتری (سود یا زیان غیرواقعی) روی پوزیشنهای باز با هر تغییر در قیمت برای هر پوزیشن باز به طور اتوماتیک محاسبه میشود. محاسبه نتیجه مالی فعلی برای یک پوزیشن خاص مطابق با فرمولهای توضیح داده شده در «شرایط معاملات» در وب سایت شرکت انجام می شود.

بایگانی حسابهای معاملاتی غیرفعال

2.49 یک حساب معاملاتی به طور اتوماتیک بایگانی خواهد شد اگر:

– حساب معاملاتی طی 60 روز گذشته غیرفعال (خوابیده) باشد (حساب نشان دهد که هیچ معامله یا هیچ نوع فعالیتی نداشته است)

– موجودی حساب صفر دلار باشد؛

– هیچ پوزیشن باز روی حساب معاملاتی وجود نداشته باشد.

2.50 شرکت این حق را دارد حساب معاملاتی مشتری دارای سپرده را که بیش از 60 روز غیرفعال بوده است (بدون انجام معاملات) بایگانی کند. مبلغ واریزی به طور خودکار به کیف پول مشتری منتقل می شود و در قسمت کابین شخصی در دسترس خواهد بود.

آرشیو تاریخ معاملات

2.51 شرکت ممکن است سابقه معاملاتی بیش از یک سال (شامل سفارشات مشروط لغو شده) را آرشیو کند.

3. باز کردن یک پوزیشن

3.1 مشتری زمانی که دستوری برای باز کردن یک پوزیشن صادر میکند باید پارامترهای زیر را مشخص کند:

– ابزار معاملاتی؛

– حجم (اندازه) معامله.

3.2 به منظور باز کردن یک پوزیشن با « Market Execution» (اجرا طبق بازار) از طریق ترمینال مشتری بدون استفاده از پیشنهاد کارشناس، مشتری باید با زدن دکمه « Buy by market (خرید بازار)» یا « Sell by market (فروش بازار)» یک درخواست ارسال کند. دستور مشتری برای بازکردن یک پوزیشن در دوره اعلان قیمت بازار ممکن است با قیمتی متفاوت از قیمت اعلان شده در ترمینال مشتری اجرا شود. ارسال دستور بازار در این حالت به معنای موافقت قبلی مشتری با قیمت واقعی در لحظه اجرا میباشد. در هر صورت، شرکت به دنبال اجرای چنین سفارشاتی با بهترین قیمتهای موجود از طریق تأمین کنندگان نقدینگی شرکت میباشد.

3.3 اگر پوزیشن با استفاده از توصیه کارشناس (Expert Advisor) در ترمینال مشتری باز شود، مشتری نمیتواند سطح توقف حد ضرر (Stop Loss) و یا حد سود (Take profit) را مجدداً تنظیم کند. اگر مشتری تمایل دارد که چنین دستوراتی را ایجاد کند، میتواند این کار را با تغییر پوزیشن موجود مطابق با بندهای 6.15-6.21 انجام دهد.

اجرا و عملیات درخواستها برای باز کردن یک پوزیشن

3.4 زمانی که سرور درخواست مشتری مبنی بر باز کردن یک پوزیشن را دریافت کند، به طور اتوماتیک بررسی میکند که آیا در حساب معاملاتی مارجین آزاد برای بازکردن پوزیشن وجود دارد: مجموع پوزیشنهای مشتری و مارجین ضروری جدید (“New margin”) برای پوزیشنهای قفل شده (پوزیشنهای همسان شده) بسته به مارجین هج شده تعیین میشود. برای پوزیشنهای دیگر – بسته به مارجین اولیه، که طبق مجموع میانگین قیمت (توسط حجم و اندازه) برای همه پوزیشنها به غیر از پوزیشنهای قفل شده محاسبه میشود.

الف) سود / زیان شناور بر روی کلیه پوزیشنهای باز برمبنای قیمت لخظهای بازار محاسبه میشود؛

ب) «مارجین آزاد» طبق این فرمول محاسبه میشود: مارجین آزاد = موجودی – مارجین جدید + سود شناور یا زیان شناور؛

پ) اگر محاسبههای بالا انجام شود و «مارجین آزاد» برای حفظ مقدار مارجین اولیه و / یا مارجین پوشش داده شده بیشتر از صفر باشد، پوزیشن باز میشود. باز شدن پوزیشن با یک ورودی مربوطه در پرونده ورود به (لاگ فایل) سیستم سرور همراه خواهد بود. چنانچه «مارجین آزاد» کمتر از صفر باشد، شرکت حق دارد که درخواست بازکردن پوزیشن را رد کند، در این صورت رکورد «بدون موجودی» در پرونده ورودی به (لاگ فایل) سرور پدیدار خواهد شد.

3.5 دستور مشتری برای بازکردن یک پوزیشن باید اجرا شده تلقی شود و پوزیشن پس از ظهور رکورد مربوطه در پرونده ورود به (لاگ فایل) سیستم سرور، باز شود.

3.6 به هر پوزیشن باز در پلتفرم معاملاتی یک تیکت اختصاص داده میشود.

3.7 اگر چنین درخواستی مقدم بر اولین اعلان قیمت در بستر معاملات در لحظه باز شدن بازار باشد، شرکت درخواست مشتری برای باز کردن پوزیشن را رد میکند.

4. بستن یک پوزیشن

4.1 مشتری به هنگام ایجاد یک دستور برای بستن یک پوزیشن باید پارامترهای زیر را مشخص کند:

الف) تیکت

ب) حجم (اندازه) معامله

4.2 برای بستن یک پوزیشن از ترمینال مشتری بدون استفاده از پیشنهاد کارشناس (Expert Advisor)، مشتری باید با زدن دکمه «بستن… (Close …)» یک درخواست ارسال کند. دستور مشتری برای بستن یک پوزیشن میتواند در دوره اعلان قیمت بازار، با قیمتی متفاوت از قیمتی که در ترمینال مشتری اعلان شده است اجرا شود. ارسال دستور بازار در این حالت به معنای موافقت قبلی مشتری با قیمت واقعی در لحظه اجرا میباشد. در هر صورت، شرکت به دنبال اجرای چنین دستوراتی با بهترین قیمتهای موجود از طریق تأمین کنندگان نقدینگی شرکت است.

اجرا و عملیات درخواست بستن یک پوزیشن

4.3 اگر لیست پوزیشنهای باز روی یک حساب معاملاتی دو یا چند پوزیشن قفل شده داشته باشد، پس از ایجاد درخواست بستن برای یکی از آنها، گزینه اضافی «بستن توسط» (Close By) در لیست کشویی «نوع» (Type) ظاهر میشود. اگر مشتری این گزینه را انتخاب کند، یک لیست از پوزیشن(های) باز معکوس ظاهر خواهد شد. با کلیک کردن روی دکمه «بستن توسط» (Close By)، مشتری پوزیشنهای قفل شده را در همان حجم میبندد یا دو پوزیشن قفل شده با حجمهای مختلف را تا حدی میبندد. پوزیشن کوچکتر و قسمت معادل پوزیشن بزرگتر بسته خواهد شد، و یک پوزیشن باز جدید در همان Standardion پوزیشن بزرگتر ایجاد میشود و یک تیکت جدید اختصاص داده میشود.

4.4 اگر لیست پوزیشنهای باز روی یک حساب معاملاتی دو یا چند پوزیشن قفل شده داشته باشد، سپس یک درخواست برای بستن یکی از آنها ایجاد شود، گزینه اضافی «بستن چندگانه توسط» (Multiple Close By) در لیست کشویی «نوع» (Type) ظاهر میشود. اگر مشتری این گزینه را انتخاب کند، یک لیست از پوزیشن(های) باز معکوس ظاهر خواهد شد. اگر مشتری با کلیک کردن روی دکمه «بستن چندگانه توسط» (Multiple Close By) این گزینه را انتخاب کند، مشتری کلیه پوزیشنهای قفل شده را میبندد و یک پوزیشن جدید در همان Standardion پوزیشن با حجم کلی بزرگتر ایجاد میشود و یک تیکت جدید اختصاص داده میشود.

4.5 دستور مشتری برای بستن یک پوزیشن بایستی اجرا شده تلقی شود و هنگامی که رکورد مربوطه در لاگ فایل (پرونده سیستمی) سرور ظاهر شود، پوزیشن بسته میشود.

4.6 اگر چنین درخواستی قبل از اولین اعلان قیمت در پلتفرم معاملاتی در لحظه بازشدن بازار باشد، شرکت درخواست مشتری برای بستن پوزیشن را رد میکند.

4.7 اگر چنین درخواستی زمانی که دستور («StopLoss » یا «TakeProfit») در نوبت اجرا باشد، شرکت درخواست مشتری برای بستن یک پوزیشن باز را رد میکند. در این صورت، پیام «اعلان خاموش است» (Off quotes) در ترمینال مشتری ظاهر خواهد شد.

5. تماس تلفنی

5.1 در مواردی که به دلایل مختلف، مشتری نمیتواند پوزیشنی را باز یا بسته کند یا سفارشی را Standardly در پلتفرم معاملاتی قرار دهد یا حذف کند یا اصلاح کند، شرکت خدمات ارتباط تلفنی را ارائه میدهد. مشتری میتواند اقدامات گفته شده را از طریق تماس با شماره 68 869 380 20 44+ انجام دهد.

5.2 اجرای دستورات معاملاتی از طریق تلفن فقط بعد از تأیید مشتری توسط فروشنده انجام میشود. هنگام تماس با فروشنده، مشتری باید هویت خود را با مشخص کردن شماره حساب معاملاتی خود و رمز ورود تلفنی، تأیید کند.

5.3 اجرای تراکنشها از طریق تلفن در صورتی اجرا میشود که:

الف) مشتری قبل از درخواست اجرای تراکنش، باید پروسه تأیید را آنچنان که قبلاً در بند 5.2 آمده است، کامل کند؛

ب) مشتری هدف از انجام معامله را به وضوح فرموله کرده است – قرار دادن / حذف / تغییر سفارش، باز کردن / بستن پوزیشنی که نشاندهنده ابزار و حجم معامله است؛

پ) فروشنده بعد از مشتری جزئیات تراکنش را با صدای بلند تکرار میکند؛

مشتری رضایت خود برای اجرای تراکنش را بلافاصله پس از تکرار جزئیات تراکنش توسط فروشنده، اعلام میدارد.

5.4 مشتری میتواند وضعیت حساب معاملاتی خود و قیمت لحظهای هر ابزار معاملاتی را بررسی کند.

6. دستورات معاملاتی

انواع دستورات در پلتفرم معاملاتی

6.1 انواع زیر از دستورات برای باز کردن یک پوزیشن ممکن است در پلتفرم معاملاتی قرار گیرد:

الف) «Buy stop» – دستور (سفارش) باز کردن یک پوزیشن بلند مدت در قیمتی بالاتر از قیمتی که هنگام قرار گرفتن دستور وجود دارد.

ب) «Sell stop» – دستور (سفارش) باز کردن پوزیشن کوتاه مدت در قیمتی پایینتر از قیمتی که در هنگام قرار گرفتن دستور وجود دارد.

پ) «Buy limit» – دستور (سفارش) باز کردن پوزیشن بلند مدت در قیمتی پایینتر از قیمتی که در هنگام قرار گرفتن دستور وجود دارد.

ت) «Sell limit» – دستور (سفارش) باز کردن یک پوزیشن کوتاه مدت در قیمتی بالاتر از قیمتی که در هنگام قرار گرفتن دستور وجود دارد.

ه) “Buy stop limit” _ این گونه از سفارش، دو نوع اول را ترکیب میکند، این یک دستور توقف برای تنظیم یک سفارش”Buy Limit” است. به محض اینکه قیمت «تقاضا» به سطح توقف مشخص شده در این سفارش برسد (در قسمت «قیمت» )، دستور «Buy Limit» در سطح مشخص شده در قسمت «قیمت Stop Limit» قرار میگیرد. سطح توقف بالاتر از قیمت تقاضای فعلی تنظیم شده و قیمت Stop Limit پایین تر از سطح توقف میباشد.

ج) “Sell stop limit” به معاملهگران اجازه میدهد که سفارشات مشروط تنظیم کنند تا هنگامی که قیمت عرضه به سطح توقف اشاره شده در سفارش رسید بفروشند (Sell Limit). سطح توقف کمتر از قیمت فعلی عرضه و قیمت Sell Limit بالای سطح توقف تنظیم شده است.

6.2 دستورات (سفارشات) زیر میتوانند برای بستن یک پوزیشن استفاده شوند:

الف) «Stop loss» – بستن یک پوزیشن در قیمتی که نسبت به قیمتی که در لحظه قرار دادن سفارش (دستور) وجود دارد، برای مشتری سوددهی کمتری دارد.

ب) «Take profit» – بستن یک پوزیشن در قیمتی که نسبت به قیمتی که در لحظه قرار دادن سفارش (دستور) وجود دارد، برای مشتری سوددهی بیشتری دارد.

پ) «If done» – دستورات «Stop loss» و/ یا «Take profit» که فقط پس از اجرای سفارش در انتظاری که به آنها لینک شده است، فعال میشود.

زمانبندی و دورههای دستورات

6.3 مشتری فقط میتواند دستورات (سفارشات) خود را در ساعات معاملاتی برای نمادهای معاملاتی خاص ثبت، اصلاح یا حذف کند. ساعات خرید و فروش هر نماد معاملاتی در بخش «مشخصات قرارداد» در پلت فرم معاملاتی مشخص شده است.

6.4 همه دستورات (سفارشات) در انتظار دارای وضعیت “GTC” (“خوب تا زمان لغو”) هستند. مشتری میتواند تاریخ و زمان دقیق انقضا را در قسمت «انقضا» تعیین کند. در غیر این صورت، دستور پس از مدت زمان نامعینی اجرا میشود.

6.4.1 شرکت این حق را برای خود دارد که سفارشات معلق در حساب معاملاتی مشتری در صورتی که بیش از 90 روز ثبت شده باشد را بدون اطلاع قبلی حذف کند.

6.5 دستورات Stop Loss و Take Profit روی تمام نمادهای معاملاتی وضعیت «GTC» («خوب تا زمان لغو») را دارند و برای مدت زمان نامعینی قرار میگیرند.

روش ایجاد دستورات معاملاتی

6.6 هنگام ارسال درخواست برای قرار دادن یک دستور (سفارش) در انتظار، مشتری باید پارامترهای خواسته شده زیر را تعیین کند:

الف) نماد معاملاتی؛

ب) حجم (اندازه) معامله؛

پ) نوع سفارش (Buy Stop, Buy Limit, Sell Stop, Sell Limit, Buy stop limit or Sell stop limit);

ت) سطح دستور.

همچنین مشتری ممکن است پارامترهای اختیاری زیر را تنظیم کرده باشد:

الف) سطح Stop Limit برای سفارشات «Buy stop limit», «Sell stop limit». هنگام ارسال درخواست سفارش « Buy stop limit» یا «Sell stop limit »، محدودهی بین سطح سفارش ثبت شده و قیمت فعلی بازار به واحد پوینت، همچنین بین سفارشهای ثبت شده و قیمت Stop Limit، نباید کمتر از تعداد پوینتهای توصیف شده در مشخصات قرارداد نماد معاملاتی انتخاب شده باشد.

ب) سطح Take Profit. «0.0000» بدین معنی است که Take Profit قرار نگرفته است (یا اگر قرار گرفته بود، حذف شده است).

پ) تاریخ و زمان انقضای دستور (سفارش) در انتظار.

درخواست رد خواهد شد اگر:

الف) مشخص نبودن یا صحیح نبودن یک یا چند پارامتر خواسته شده،

ب) یک یا چند پارامتر اختیاری اشتباه باشد. در این شرایط، اگر دستورات از طریق درگاه (ترمینال) مشتری بدون استفاده از ربات معاملاتی قرار گرفته باشد، پیام خطای «S/L یا T/P نامعتبر» نمایش داده خواهد شد.

6.7 هنگام ارسال درخواست برای قرار دادن دستور «Stop loss» یا یک «Take profit»، مشتری باید پارامترهای زیر را مشخص کند:

الف) تیکت پوزیشن باز که این دستورات برای آن قرار گرفتهاند.

ب) سطح Stop Loss. «0.0000» بدین معنی است که Stop Loss قرار نگرفته است (یا اگر قرار گرفته بود، حذف شده است).

پ) سطح Take Profit. «0.0000» بدین معنی است که Take Profit قرار نگرفته است (یا اگر قرار گرفته بود، حذف شده است).

اگر هنگام قرار دادن دستور (سفارش) در انتظار، از طریق درگاه (ترمینال) مشتری بدون استفاده از ربات معاملاتی (Expert Advisor)، یک یا چند پارامتر صحیح نباشد، درخواست نادیده گرفته خواهد شد و دکمه «تغییر …» غیر فعال باقی خواهد ماند.

6.8 هنگام ارسال درخواست برای قرار دادن دستورات «If-Done» روی یک دستور (سفارش) در انتظار، مشتری باید پارامترهای زیر را مشخص کند:

الف) تیکت دستور در انتظاری که دستورات If-Done برای آن قرار گرفتهاند.

ب) سطح Stop Loss. «0.0000» بدین معنی است که Stop Loss قرار نگرفته است (یا اگر قرار گرفته بود، حذف شده است).

پ) سطح Take Profit. «0.0000» بدین معنی است که Take Profit قرار نگرفته است (یا اگر قرار گرفته بود، حذف شده است).

اگر هنگام قرار دادن دستور (سفارش) در انتظار، از طریق درگاه (ترمینال) مشتری بدون استفاده از ربات معاملاتی (Expert Advisor)، یک یا چند پارامتر صحیح نباشد، دستورالعمل نادیده گرفته خواهد شد و دکمه «تغییر …» غیر فعال باقی خواهد ماند.

6.9 هنگام ارسال درخواست برای قراردادن دستورات Stop Loss و/یا Take Profit روی یک پوزیشن باز یا دستور در انتظار، تفاوت پیپ بین سطح دستور در انتظار و قیمت فعلی بازار میبایست کمتر از تعداد پیپهای مشخص شده در مشخصات قرارداد برای هر نماد معاملاتی باشد و شرایط زیر باید برآورده شود:

الف) برای دستور Stop Loss روی یک پوزیشن کوتاه مدت، قیمت فعلی بازار به عنوان قیمت Ask درنظر گرفته میشود و دستور میبایست پایینتر از قیمت Ask به اضافه تعداد پیپهای تنظیم شده برای این نماد معاملاتی نباشد.

ب) برای دستور Take Profit روی یک پوزیشن کوتاه مدت، قیمت فعلی بازار به عنوان قیمت Ask در نظر گرفته میشود و دستور میبایست از قیمت Ask منهای تعداد پیپهای تنظیم شده برای این نماد معاملاتی بالاتر نباشد.

پ) برای دستور Stop Loss روی یک پوزیشن بلند مدت، قیمت فعلی بازار به عنوان قیمت Bid در نظر گرفته میشود و دستور میبایست از قیمت Bid منهای تعداد پیپهای تنظیم شده برای این نماد معاملاتی بالاتر نباشد.

ت) برای دستور Take Profit روی یک پوزیشن بلند مدت، قیمت فعلی بازار به عنوان قیمت Bid در نظر گرفته میشود و دستور میبایست از قیمت Bid به اضافهی تعداد پیپهای تنظیم شده برای این نماد معاملاتی کمتر نباشد.

ث) برای دستور Buy Limit، قیمت فعلی بازار به عنوان قیمت Ask در نظر گرفته میشود و دستور میبایست از قیمت Ask منهای تعداد پیپهای تنظیم شده برای این نماد معاملاتی بیشتر نباشد.

ج) برای دستور Buy Stop، قیمت فعلی بازار به عنوان قیمت Ask در نظر گرفته میشود و دستور میبایست از قیمت Ask به اضافهی تعداد پیپهای تنظیم شده برای این نماد معاملاتی کمتر نباشد.

چ) برای دستور خرید Stop Limit قیمت فعلی بازار به عنوان قیمت درخواستی در نظر گرفته میشود و سفارش نباید کمتر از قیمت Ask به علاوه تعداد پیپهای تعیین شده برای این ابزار باشد.

ح) برای دستور Sell Stop، قیمت فعلی بازار به عنوان قیمت Bid در نظر گرفته میشود و دستور میبایست از قیمت Bid منهای تعداد پیپهای تنظیم شده برای این نماد معاملاتی بیشتر نباشد.

من) برای یک سفارش حد توقف فروش، قیمت فعلی بازار قیمت عرضه در نظر گرفته میشود و سفارش نباید بیشتر از قیمت عرضه منهای تعداد پیپهای تعیین شده برای این نماد معاملاتی باشد.

ح) برای دستور Sell Stop، قیمت فعلی بازار به عنوان قیمت Bid در نظر گرفته میشود و دستور میبایست از قیمت Bid منهای تعداد پیپهای تنظیم شده برای این نماد معاملاتی بیشتر نباشد.

6.10 هنگام ارسال درخواست برای قرار دادن دستور If-Done روی یک دستور (سفارش) در انتظار، مشتری باید آگاه باشد که تفاوت پیپها بین سطح دستور If-Done و سطح دستور در انتظار نباید از تعداد پیپهایی که برای هر نماد معاملاتی در مشخصات قرارداد آمده کمتر باشد و شرایط زیر برآورده شوند:

الف)دستور حد ضرر بر روی یک Buy limit، Buy Stop limit یا سفارش مشروط بای استاپ نباید بالاتر از سطح سفارش مشروط منهای تعداد پیپهای تعیین شده برای این نماد معاملاتی باشد;

ب)دستور حد ضرر بر روی یک Sell Limit، Sell Stop یا سفارش مشروط Sell stop limit نباید پایینتر از سطح سفارش مشروط به اضافهی تعداد پیپهای تعیین شده برای این نماد معاملاتی باشد.

ج) دستور Take Profit بر روی یک Buy limit، Buy Stop limit یا سفارش مشروط Buy stop نباید پایینتر از سطح سفارش مشروط به اضافهی تعداد پیپهای تعیین شده برای این نماد معاملاتی باشد.

د) دستور Take Profit بر روی یک Sell limit، Sell Stop یا سفارش مشروط Sell stop limit نباید بالاتر از سطح سفارش مشروط منهای تعداد پیپهای تعیین شده برای این نماد معاملاتی باشد.

6.11 درصورتی که سابقه اطلاعاتی مربوطه در لاگ فایل سرور ظاهر شود، درخواست برای ثبت دستور (سفارش) انجام شده تلقی میشود و دستور نیز در نظر گرفته میشود.

6.12 به هر دستور در انتظار یک تیکت تعلق میگیرد.

6.13 اگر درخواست ثبت دستور مقدم بر اولین اعلان قیمت در پلتفرم معاملاتی در باز شدن بازار باشد، شرکت درخواست مشتری برای ثبت سفارش را رد میکند. در این حالت، پیام «Off quotes» در درگاه (ترمینال) مشتری ظاهر میشود.

6.14 شرکت حق رد درخواست برای ثبت سفارش را برای خود محفوظ میداند، در حالی که این درخواست را پردازش می کند، قیمت فعلی به حدی میرسد که حداقل یکی از شرایط شرح داده شده در بندهای 6.10 و 6.11 نقض شود.

اصلاح و حذف دستورات

6.15 برای ارسال درخواست جهت تغییر پارامترهای دستور در انتظار (سطح دستور در انتظار و/یا دستورهای If-Done)، پارامترهای زیر باید مشخص شوند:

الف) تیکت؛

ب) سطح دستور در انتظار؛

پ) سطح دستور Stop Loss؛ 0.0000 بدین معنی است که دستور «Stop loss» (ثبت نشده است) قرار نگرفته است (یا اگر ثبت شده بود، حذف شده است)؛

ت) سطح دستور Take Profit؛ 0.0000 بدین معنی است که دستور «Take profit» قرار نگرفته است (یا اگر ثبت شده بود، حذف شده است).

ث) اگر هر یک از پارامترهای نادرست است که قرار دادن/اصلاح / حذف سفارش از طریق ترمینال مشتری بدون استفاده از یک مشاور متخصص, درخواست کاهش می یابد و”Modify…” را فشار دهید غیر فعال باقی خواهد ماند.

قیمت توقف و قیمت سفارش مشروط هر دو میتوانند به صورت جدا برای سفارشات Stop Limit تغییر داده شوند. هنگام کشیدن سطح توقف، که به عنوان « buy stop limit » یا « sell stop limit » مشخص شدهاند، تمام سطوح سفارش از جمله سطح سفارش مشروط، حد ضرر و حد سود جابجا میشوند. قیمت سفارش مشروط که با عنوان «buy limit» یا «sell limit» مشخص شده، باید به طور مستقل از دیگر سطوح حرکت کنند.

6.16 برای ارسال درخواست تغییر دستورهای Stop Loss و Take Profit روی یک پوزیشن باز، پارامترهای زیر باید مشخص شوند:

الف) تیکت؛

ب) سطح توقف ضرر؛

پ) گرفتن سطح سود؛

اگر هنگام قرار دادن/ تغییر/ حذف سفارشات از طریق درگاه مشتری بدون استفاده از ربات معاملاتی (Expert Advisor)، یک یا چند پارامتر نادرست باشد، درخواست نادیده گرفته خواهد شد و دکمه «تغییر …» غیرفعال باقی خواهد ماند.

6.17 هنگام ارسال درخواست برای حذف سفارش در انتظار، مشتری باید تیکت مربوط به آن را مشخص کند.

6.18 هنگامی که سابقه اطلاعاتی مربوطه در لاگ فایل سرور ظاهر میشود، درخواست اصلاح یا حذف یک سفارش اجرا شده تلقی میشود و سفارش تغییر یافته یا حذف شده تلقی میشود.

6.19 اگر درخواست ثبت دستور مقدم بر اولین اعلان قیمت در پلتفرم معاملاتی در باز شدن بازار باشد، شرکت درخواست مشتری برای ثبت سفارش را رد میکند. در این حالت، پیام «Off quotes» در ترمینال مشتری ظاهر میشود.

6.20 شرکت حق رد درخواست تغییر یا حذف سفارش را برای خود محفوظ میداند، در حین پردازش، سفارش در صف قرار خواهد گرفت تا مطابق بند اجرا شود.

6.21 پردازش درخواست تغییر یا حذف سفارش فقط پس از قرار گرفتن سفارش در صف انجام میشود تا مطابق بند اجرا شود. این شرکت حق لغو تغییر یا حذف سفارش را برای خود محفوظ می داند.

اجرای دستور

6.22 دستور در صف قرار میگیرد تا در موارد زیر اجرا شود:

الف) Take Profit روی یک پوزیشن باز بلند مدت، در صورتی برای اجرا در صف قرار میگیرد که قیمت Bid در جریان اعلان قیمتها برابر یا بیشتر از سطح دستور باشد؛

ب) Stop Loss روی یک پوزیشن باز بلند مدت، در صورتی برای اجرا در صف قرار میگیرد که قیمت Bid در جریان اعلان قیمتها برابر یا کمتر از سطح دستور باشد؛

پ) Take Profit روی یک پوزیشن باز کوتاه مدت، در صورتی برای اجرا در صف قرار میگیرد که قیمت Ask در جریان اعلان قیمتها برابر یا کمتر از سطح دستور باشد؛

ت) Stop Loss روی یک پوزیشن باز کوتاه مدت، در صورتی برای اجرا در صف قرار میگیرد که قیمت Ask در جریان اعلان قیمتها برابر یا بیشتر از سطح دستور باشد؛

ث) Buy Limit در صورتی برای اجرا در صف قرار میگیرد که قیمت Ask در جریان اعلان قیمتها برابر یا کمتر از سطح دستور باشد.

ج) Sell Limit در صورتی برای اجرا در صف قرار میگیرد که قیمت Bid در جریان اعلان قیمتها برابر یا بیشتر از سطح دستور باشد.

چ) اگر قیمت تقاضا در جریان قیمتهای پیشنهادی، مساوی یا بالاتر از سطح سفارش شود، یک Buy Stop یا Buy stop limit در صف اجرا قرار میگیرند;

ح) اگر قیمت عرضه در جریان قیمتهای پیشنهادی، مساوی یا کمتر از سطح سفارش شود، یک Sell Stop یا Sell stop limit در صف اجرا قرار میگیرند;

6.23 هنگامی که درخواست دستور در انتظار ارسال میشود، سرور به طور خودکار حساب معاملاتی را برای مارجین آزاد و اینکه آیا برای باز کردن پوزیشن کافی است، بررسی میکند:

الف) «مارجین جدید» برای پوزیشن کل مشتری محاسبه میشود: برای پوزیشنهای قفل شده بسته به مارجین پوشش داده شده. برای پوزیشنهای دیگر، بسته به مارجین اولیه، که با متوسط قیمت وزنی (با حجم) تمام پوزیشنها محاسبه میشود، به جز پوزیشنهای قفل شده.

ب) اگر سطح دستور در انتظار به شکاف قیمت سقوط کند، سود/ زیان شناور برای همه پوزیشنهای باز و پوزیشنهای جدید با قیمتهای فعلی موجود در لحظهای که سفارش در صف اجرا قرار گرفت محاسبه میشود.

پ) «مارجین آزاد» طبق این فرمول محاسبه میشود: مارجین آزاد = موجودی – مارجین جدید + سود شناور / ضرر شناور؛

ت) اگر محاسبات بالا انجام شود و «مارجین آزاد» برای پوزیشن جدید کمتر از صفر باشد، شرکت حق دارد که درخواست مشتری برای بازکردن پوزیشن باز را رد کند و دستور در انتظار را حذف کند. با حذف کردن دستور رکورد «بدون موجودی» در لاگ فایل سرور ثبت میشود؛ در هر صورت، شرکت به دنبال اجرای چنین سفارشاتی با بهترین قیمتهای موجود از طریق تأمین کنندگان نقدینگی شرکت میباشد.

6.24 زمانی که رکورد مربوطه در لاگ فایل سرور ظاهر شود، یک دستور اجرا میشود.

6.25 پس از اجرای دستور، یک رکورد در لاگ فایل سرور ایجاد میشود، و موقعیت باز شده با یک دستور در انتظار با همان تیکت سفارش در انتظار اختصاص مییابد.

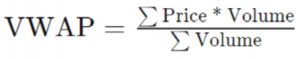

6.26 در صورتی که نقدینگی، ارائه دهندگان نقدینگی برای اجرای کامل سفارش کافی نباشد، ممکن است سفارش با حجم میانگین وزنی قیمت (VWAP) یعنی بهترین قیمت موجود در لحظه، اجرا شود. حجم میانگین وزنی قیمت(VWAP) با فرمول زیر محاسبه میشود:

به عنوان مثال شما یک موقعیت 3.3 لاتی را به EUR/USD آمریکا باز کردهاید و طرف مقابل میتواند نقدینگی را به نسبت زیر عرضه کند:

1.00 EUR/USD با نرخ 1.48354

1.50 EUR/USD با نرخ 1.48349

0.80 EUR/USD با نرخ 1.48319

در این حالت حجم میانگین وزنی قیمت به صورت زیر محاسبه میشود:

VWAP= (1.00 * 1.48354 + 1.50 * 1.48349 + 0.80 * 1.48319) / (1.00 + 1.50 + 0.80) = 1.4834324

6.27 دستورات «Buy stop», «Buy limit», «Buy stop limit», «Sell stop limit», «Sell stop», «Sell limit», «Stop loss» و «Take profit» طبق قیمت بازار فعال میشوند، به استثنای مواردی که شرایط بازار توسط شرکت و مشتری به عنوان فورس ماژور باشد.

6.28 در صورت وجود شکاف قیمتی، کلیه سفارشات با قیمت فعالسازی در فاصلهی بین سفارشات شرطی، با اولین قیمتهای موجود پس از شکاف قیمتی در لحظه انجام سفارش اجرا میشوند. قیمت اجرای سفارش ممکن است با سطح سفارش متفاوت باشد.

6.29 سفارشاتی که با قیمت تعیین شده در دستور سفارش اجرا میشوند (در صورت وجود شکاف قیمتی)، ممکن است با اولین قیمتهای موجود پس از شکاف قیمتی اصلاح و اجرا شوند.

6.30 در برخی از نمادهای معاملاتی، سفارشات شرطی به طور همزمان با نقض فعالسازی و سطوح “حد سود” با گزارش “Canceled / gap” در بخش comment باطل میشود. سفارشات شرطی به طور همزمان با نقض فعال سازی و سطوح “حد ضرر” در اولین قیمت موجود پس از شکاف قیمتی فعال شده و در بخش comment با “Started / gap” مشخص میشوند، در حالی که “حد ضرر” به صفر باز نمیگردد.

6.31 در صورت نقدینگی کافی در سطح سفارش، شرکت ممکن است «Buy stop», «Buy stop limit», «Buy limit», «Sell stop», «Sell stop limit», «Sell limit»، “حدسود”.و سفارشات « حد ضرر » را با قیمت فعلی موجود در لحظهی اجرا به انجام رساند. مشتری موافقت میکند که قیمت اجرا ممکن است با سطح سفارش متفاوت باشد.

7. توقف (Stop Out)

7.1 اگر نسبت سهام به مارجین در حساب معاملاتی کمتر از سطح توقف (Stop Out) باشد، شرکت مجاز است بدون رضایت مشتری یا اخطار قبلی، پوزیشنهای مشتری را به صورت غیرعمدی ببندد. سطح توقف (Stop Out) در بخش «ابزارهای معاملاتی» در وب سایت شرکت نشان داده شده است.

7.2 سطح مارجین توسط سرور کنترل میشود تا در صورت تحقق تمام شرایط عملیات، درخواست بستن اجباری یک پوزیشن را بدون اطلاع قبلی ایجاد کند. وقتی معامله به سطح استاپاوت رسید پوزیشن ها یکی پس از دیگری با اولویت کمسودترین معامله ( با بیشترین ضرر شناور) بسته میشوند و تا زمانی که ایکوییتی از سطح استاپ اوت بیشتر شود با قیمت بازار اجرا میشوند. مشتری موافقت میکند که قیمتی که در آن سفارش اجرا میشود ممکن است متفاوت از قیمتی باشد که درخواست استاپ اوت در آن ایجاد شده است. بستن غیر ارادی پوزیشن با ثبت مربوطه در فایل ورود به سرور همراه است و با عنوان SO یا همان “Stop Out” مشخص میشود.

7.3 اگر شرکت نسبت به فعالیت مشتری شک داشته باشد که قصد سوء استفاده از محافظت تراز منفی در یک یا چند حساب را دارد. (به عنوان مثال: موقعیتهای مخالف را در یک نماد معاملاتی مشابه قرار میدهد و آنها را در آخر هفته یا بین سشنهای معاملاتی باز میگذارد) و شواهد مستقیم یا غیرمستقیم مبنی بر این دارد که مشتری دو یا چند حساب تحت نامهای مختلف را با استفاده از اطلاعات ثبت شده متفاوت اداره میکند؛ شرکت این حق را برای خود دارد که زیانهای بیش از موجودی یک حساب را از حساب معاملاتی دیگر پوشش دهد. همچنین در مواردی مبنی بر اینکه مشتری عمدا با حفاظت از موجودی منفی برای اهداف مخرب استفاده میکند، مشتری متعهد است که در سریعترین زمان کل مبلغ خسارت را پرداخت کند.

7.4 شرکت تضمین میکند که بسته شدن اجباری موقعیتها (توقف) منجر به موجودی منفی در حساب معاملاتی مشتری نخواهد شد. در صورتی که اجرای Stop Out منجر به منفی شدن حقوق صاحبان سهام در حساب معاملاتی مشتری شود، شرکت موظف است با صفر رساندن موجودی حساب مشتری، خسارت مشتری را جبران کند.

7.5 شرکت حق دارد بدون اطلاع قبلی در روند حل اختلاف، هرگونه پوزیشن باز مشتری را به اجبار ببندد.

7.6 در صورت حذف هر یک از نمادها از فهرست نمادهای معاملاتی، پس از انتشار اخبار مربوطه در وب سایت شرکت، شرکت این حق را برای خود محفوظ میدارد که کلیه سفارشهای در انتظار را لغو کرده و تمام پوزیشنهای باز مشتری (در صورت وجود) را برای نمادی که دیگر توسط شرکت با اطلاع بعدی به مشتری ارائه نمیشود، به اجبار ببندد.

8. ارتباط و محرمانه بودن

8.1 به منظور برقراری ارتباط با مشتری، شرکت برای تأیید نقل و انتقال پول، جزئیات عملیات معاملاتی، شرایط و ضوابط و غیره از روشهای ارتباطی زیر استفاده خواهد کرد.

8.1.1 کانالهای ارتباطی (تبادل اطلاعات مشتری-شرکت / شرکت-مشتری):

– سیستم ایمیلی داخلی پلتفرم معاملاتی

– ایمیل شرکت

– تلفن

– اطلاعیهها و اطلاعات در بخش «اخبار» وب سایت شرکت: فرمهای بازخورد روی وبسایت شرکت

8.1.2 کانالهای اطلاعاتی (دریافت اطلاعات به روز شده توسط مشتری / شرکت به صورت یک طرفه):

– SMS

8.1.3 کانالهای عامل (عملیاتی) (انجام اقدامات توسط مشتری / شرکت):

– پلتفرم معاملاتی (عملیاتهای معاملاتی)

– تلفن (عملیاتهای معاملاتی)

– کابین شخصی در وبسایت شرکت (عملیاتهای غیر معاملاتی)

8.2 برای بدست آوردن کدهای دسترسی (ورود به سیستم و رمز ورود) به کابین شخصی، مشتری باید ثبت نام را در بخش ویژه وب سایت شرکت انجام دهد، اطلاعات شخصی لازم برای شناسایی بدون ابهام خود (نام خانوادگی، نام، نام میانی (در صورت داشتن) شماره تلفن همراه، ایمیل).هنگامی که ثبت نام به پایان رسید، مشتری باید یک شناسه مشتری منحصر به فرد در کابین شخصی اختصاص دهد، که به مشتری اجازه میدهد حساب تجارت شخصی خود را باز کند. کدهای دسترسی به کابین شخصی هنگام باز کردن یک حساب معاملاتی در اختیار مشتری قرار میگیرند.

8.3 شرکت در هنگام ثبت نام و در کابین شخصی به اطلاعات ارائه شده توسط مشتری اعتماد خواهد کرد و هیچ گونه مسئولیتی در قبال صحت اطلاعات ارائه شده بر عهده نخواهد داشت. مشتری تنها مسئول صحت و اعتبار اطلاعات ارائه شده به شرکت و همچنین کلیه عواقب احتمالی ناشی از عدم صحت و یا عدم اعتبار آنها است.

8.4 به دلایل امنیتی و جلوگیری از کلاهبرداری، ممکن است شرکت برای تأیید هویت مشتری و یا عملیات حساب بازرگانی به گذرنامه یا اسناد دیگری نیاز داشته باشد. در این حالت مشتری موظف است کلیه اسناد و مدارک لازم را به درخواست شرکت ارائه کند. شرکت حق دارد تا زمان دریافت مدارک لازم ارائه خدمات به مشتری را به حالت تعلیق درآورد.

8.5 شرکت متعهد میشود هیچ گونه اطلاعاتی راجع به عملیات مشتری، حسابها و نیازهای وی به اشخاص ثالث افشاء نکند، مگر در مواردی که افشای جزئی این اطلاعات صریحاً توسط مشتری مجاز بوده و همچنین توسط قانون قابل اجرا نیز لازم است.

8.6 مشتری متعهد میشود هرگونه اطلاعاتی را که ممکن است در مورد اجرای این آیین نامه در دسترس وی قرار گیرد بدون رضایت کتبی قبلی شرکت اعلام ننماید.

8.7 به دلایل امنیتی، در مواردی که شرکت از مشتری بخواهد اطلاعاتی را که کاملاً محرمانه تلقی میشود (اطلاعات هویتی مشتری، گذرواژههای امنیتی، گذرواژههای دسترسی) ارائه دهد، مشتری باید این اطلاعات را فقط در اختیار یک کارمند مجاز شرکت، به طور انحصاری یه شیوه کارمندی مجاز درخواست شده و از طریق کانال ارتباطی توصیه شده قرار دهد. در غیر این صورت، شرکت در قبال ایمنی اطلاعات محرمانه ارائه شده توسط مشتری مسئولیتی نخواهد داشت.

8.8 مشتری متعهد میشود کدهای دسترسی ارائه شده توسط شرکت را برای اشخاص ثالث افشاء نکند.

8.9 به منظور اطمینان از امنیت در صورت از دست رفتن رمزهای دسترسی مشتری به حساب شخصی خود یا پلتفرم معاملاتی، مشتری موظف است بلافاصله از هر طریق ممکن به شرکت اطلاع دهد. هنگامی که شرکت اعلان را از مشتری دریافت میکند، به طور خودکار کدهای دسترسی جدید ایجاد میکند و آنها را به آدرس ایمیل مشتری که در هنگام ثبت نام ارائه شده ارسال میکند. تا زمان ایجاد کدهای دسترسی جدید، شرکت هیچ گونه مسئولیتی در قبال عواقب مرتبط با از دست دادن کدهای دسترسی توسط مشتری را بر عهده نخواهد گرفت.

8.10 هر گونه پیام، اعلان یا اطلاعات که به مشتری ارسال شده، دریافت شده تلقی می شود:

– اگر با ایمیل ارسال شده باشد، یک ساعت بعد از ارسال ایمیل؛

– اگر توسط سیستم پست داخلی پلتفرمهای معاملاتی ارسال شده باشد، درست بعد از ارسال؛

– اگر ارتباط گیری با تلفن انجام شده باشد، بعد از اتمام مکالمه تلفنی؛

– اگر در وب سایت شرکت به نشانی. درج شده باشد، ظرف سه ساعت پس.

8.11 مشتری تأیید میکند که هر مکالمه تلفنی بین مشتری و شرکت ممکن است ضبط شود و تنها در مالکیت شرکت باقی بماند و به عنوان گواهی و سند از گفتهها و درخواستهای مشتری تلقی شود.

8.12 مشتری متعهد میشود که کدهای دسترسی را از کابین شخصی و پلتفرمهای معاملاتی مخفی نگه دارد. هر یک از طرفین مسئولیت اطمینان از دسترسی فقط اشخاص مجاز به ابزارهای فنی ارتباطی که تبادل پیام را تضمین میکنند، را به عهده دارند. در هنگام به بروز اختلاف در اعتبار معاملات انجام شده، طرفین به غیر از رعایت این شروط اقدام نخواهند کرد.

8.13 کلیه پیامهای ارسالی به شرکت با استفاده از رمز عبور و کد مشتری به صورت شخصی توسط مشتری ارسال شده تلقی میشود.

9. روش حل اختلاف

روش شکایت

9.1 تمام اختلافات و منازعات بین شرکت و مشتری، نظر به اجرا و تسویه حساب معاملات ارزی و سایر عملیاتهای ارائه شده از سوی شرکت طبق توافقنامه مشتری و این قوانین میبایست از طریق مذاکرات حل و فصل شده و در صورتی که هیچ توافقی حاصل نشد، از طریق Financial Commission، نهاد حل اختلاف خارجی (سوم شخص) و یا از طریق فرآیند دادرسی (قضایی) منطبق با روش حل اختلاف، انجام پذیرد.

9.2 کلیه شکایات مشتری توسط شرکت به صورت کتبی پذیرفته میشود و باید از طریق ایمیل به [email protected] ارسال شود. کلیه شکایات ارائه شده از طریق روش دیگر (انجمن (فورم)، تلفن، نمابر و غیره) مورد رسیدگی قرار نخواهند گرفت.

9.3 شکایت باید شامل موارد زیر باشد: نام و نام خانوادگی مشتری، ورود به سیستم مشتری به ترمینال معاملاتی، تاریخ و زمان منشا (ایجاد) شکایت (زمان پلتفرم معاملاتی)، تیکتهای تمام پوزیشنها و/یا سفارشات در انتظار مورد مناقشه، توضیح اختلاف یا شکایت با ارجاع دهی به بند/ بندهای این قوانین که مشتری منطقی باور دارد که توسط شرکت نقض شدهاند.

9.4 شکایت نباید موارد زیر را شامل شود: شرح احساسی/ ارزیابی اختلاف، ادبیات توهینآمیز یا تهدید.

9.5 در صورت نقض هر یک از بندهای 9.2، 9.3، 9.4، فروشنده حق رد شکایت را دارد.

9.6 شکایات طی سه روز کاری پس از بروز اختلاف، توسط شرکت پذیرفته خواهد شد.

مشتری موافق است و میپذیرد که شرکت این حق را دارد که شکایت را هنگام تأخیر در ثبت، رد کند.

کلیه شکایات ظرف پنج روز کاری پس از دریافت بررسی میشوند. در برخی موارد ، ممکن است دوره رسیدگی تمدید شود. در صورتی که ادعای مشتری از قبل در دست بررسی باشد، اگر مشتری ظرف پنج روز کاری به پاسخ رسمی شرکت پاسخ ندهد، ادعا بسته میشود.

9.7 در صورت ادعای مورد اختلاف، بسته به ماهیت اختلاف، شرکت این حق را برای خود محفوظ میدارد که عملیات حسابهای مشتری را بطور کامل یا جزئی مسدود کند تا زمانی که دعوی مورد اختلاف حل شود یا طرفین به توافق موقت برسند.

لاگ فایلهای سرور

9.8 لاگ فایل سرور (پرونده ورود به سیستم سرور) منبع اصلی اطلاعات برای هر اختلافی خواهد بود. اطلاعات موجود در لاگ فایل سرور نسبت به سایر استدلالها با توجه به هرگونه اختلاف از جمله اطلاعات موجود در لاگ فایل ترمینال مشتری دارای اولویت مطلق است، زیرا هر مرحله از اجرای درخواستهای مشتری ثبت نمیشود.

9.9 در صورت عدم وجود رکورد (سابقه اطلاعات) مربوطه در لاگ فایل سرور که دلایل مشتری را برای شکایت پشتیبانی میکند، استدلال مبتنی بر وجود چنین سابقهای بی اعتبار تلقی میشود.

مسئولیت طرفین و جبران خسارت

9.10 شرکت ممکن است اختلافات را از طرق زیر حل کند:

الف) پرداخت/ جبران خسارت به حساب معاملاتی مشتری، همراه با سابقه اطلاعاتی مربوطه؛

ب) بازگشایی پوزیشنهای به اشتباه بسته شده؛

پ) حذف پوزیشنها یا سفارشات به اشتیاه باز شده یا قرار گرفته.

حل اختلاف با صلاحدید شرکت خواهد بود، که در هر حالت حق انتخاب یکی از روشهای فوق را دارد. اختلافاتی که مشمول این آیین نامهها نیستند باید مطابق با روال متداول بازار و قضاوت شرکت در مورد حل و فصل عادلانه اختلافات حل و فصل شوند.

در صورت وقفه در جریان اعلانها (نقل قولها) به دلیل خرابی نرم افزار یا سخت افزار، کلیه اختلافات براساس اعلانهای (نقل قولها) سینک شده و مطابق با بند 2.23 این آیین نامه در نظر گرفته میشود.

9.11 اگر مشتری قصد انجام عملی/ عملیاتی را داشته، اما بنا به دلایلی این کار را نکرده است، شرکت هیچ گونه سود یا زیان احتمالی ناشی از این اقدام نکردن را به مشتری پرداخت نمیکند.

9.12 این شرکت هیچگونه خسارت یا خسارتهای نامحسوس (از جمله پریشانی عاطفی و غیره) را به مشتری جبران نمیکند.

9.13 مشتری در قبال خسارات وارده توسط شرکت به دلیل تقصیر مشتری، از جمله خسارات وارده در نتیجه عدم ارائه مدارک مشتری خواسته شده از طرف شرکت مطابق با اسناد نظارتی و رگولاتوری خود و همچنین خسارات وارده ناشی از هرگونه اطلاعات غلط یا تحریف شده موجود در اسناد ارائه شده توسط مشتری، مسئول است.

9.14 شرکت در قبال خسارات مشتری که ناشی از حمله سایبری، شبکه، شبکه برق و/یا ایراد سیستم مخابراتی که برای تبادل موارد ضروری مکالمات مبادلات استفاده میشوند یا برای اطمینان از سایر عملیاتهای شرکت به کاربرده میشوند و به دلیل اشتباه شرکت رخ ندادهاند، مسئول نیست.

9.15 شرکت مسئولیت استفاده غیر مجاز از دادههای شناسایی مشتری توسط شرکتهای ثالث را بر عهده نمیگیرد.

9.16 شرکت مسئولیت نتایج عملیاتهای معاملاتی که توسط مشتری و بر اساس موارد تحلیلی که توسط شرکت ارائه شده است را بر عهده نمیگیرد. مشتری آگاه است و میداند که انجام عملیاتهای معاملاتی با خودش سطح بالایی از ریسک را دارد و ممکن است منجر به از دست رفتن بخشی یا کل سرمایه شود.

9.17 هیچ یک از طرفین مسئول تأخیر یا عدم انجام تعهدات ناشی از شرایط پیش بینی نشده (فورس ماژور) خارج از کنترل طرفین، یعنی جنگ، اعلان یا عدم اعلام، ناآرامیهای داخلی، آتشسوزی و سایر بلایای طبیعی نخواهد بود.

9.18 طرفی که انجام تعهداتش برای او غیرممکن میشود، متعهد میشود ظرف 2 (دو) روز شروع و توقف شرایط فوق را به طرف دیگر اطلاع دهد. اگر یکی از طرفین در موعد مقرر از اطلاع فورس ماژور به طرف دیگر خودداری کند، از حق مراجعه به آنها به عنوان زمینه جلوگیری از انجام تعهدات خود محروم خواهد شد.

9.19 اگر چنین شرایطی یا عواقب آن بیش از یک ماه طول بکشد، طرفین باید در مورد انجام بیشتر تعهدات تحت این مقررات و بقای آنها مذاکره و به توافق برسند.

9.20 شرکت بلافاصله پس از تصمیم گیری، کلیه اختلافات را مطابق با بندهای 9.10 (الف) ، (ب) و / یا (ج) حل و فصل خواهد کرد، اما نه بیش از یک روز کاری.

9.21 در صورت ورود یک قیمت خارج از محدوده قیمت بازار به جریان معاملات، شرکت مسئول هرگونه زیان وارده به مشتری خواهد بود. شرکت این حق را برای خود محفوظ میدارد که یا این زیانها را جبران کند یا نتایج معاملات را لغو کرده و معاملات (پوزیشنها) را بازگرداند. هرگونه سود حاصل از قیمت خارج از محدوده قیمت بازار نیز به طور کامل از حساب مشتری کسر خواهد شد.

قیمت خارج از محدوده بازار یک قیمت در پلتفرم معاملاتی است که تمام ویژگیهای زیر را دارد:

- تفاوت قابل توجه با قیمت فعلی بازار

- اختلاف قیمتی و گپ ناگهانی و بزرگ

- بازگشت سریع به قیمت اصلی، با باقی گذاشتن یک اختلاف قیمتی و گپ ناگهانی

- نداشتن نوسان قیمتی پیش از طی سیر صعودی

- نبود اخبار یا رویدادهای اقتصادی مهم که بهطور قابل توجهی بر نماد معاملاتی تاثیر بگذارد

9.22 در صورت بسته شدن اشتباه پوزیشن توسط فروشنده هنگامی که پوزیشن بدون مشارکت مشتری بسته میشود، شرکت با درخواست کتبی از مشتری متعهد میشود که یا پوزیشن اولیه مشتری را بازیابی کند یا پوزیشن را بدون تغییر بسته رها کند. شرکت هیچگونه سود بالقوه یا شناور در طی این حادثه را به مشتری بازپرداخت نمیکند.

9.23 در صورتی که عملیاتهای معاملاتی در قیمتی غیر از قیمت بازار، ناشی از ایراد نرمافزاری، و یا همانند هر معاملهای شامل تلاشهایی برای هک کردن درگاه معاملاتی و/یا سرور معاملاتی شناسایی شوند و برای سود شخصی از این اقدامات بهرهبرداری صورت گیرد، شرکت این حق را دارد که تحریمهای مختلف شامل لغو/ کسر سود غیرقانونی کسب شده و بستن حساب معاملاتی مشتری را اعمال کند.

مشتری تأیید میکند که در هر صورت ادعایی در مورد عدم مدیریت / تغییر پوزیشن در دورهای که شرکت این وضعیت اختلافی را بررسی میکند و برای حل آن اقدام میکند، پذیرفته نمیشود.

مشتری تأیید میکند که شرکت حق دارد علاوه بر این که وضعیت مورد مناقشه را حل و فصل و سفارش را انجام داده است، به مشتری اطلاع ندهد و مشتری مسئولیت تمام خطرات ذاتی را بر عهده می گیرد.

رد شکایت

9.24 هیچ شکایتی در رابطه با هرگونه سفارش/ درخواست غیرمجاز ارسال شده در حین نگهداری معمول در سرور ثبت نمی شود، در صورتی که مشتری قبلاً از طریق سیستم ارسال نامه داخلی پلتفرم معاملاتی یا از طریق هر کانال ارتباطی دیگر آگاه شده باشد.

این که مشتری اعلان را دریافت نکرده است، دلیل شکایت نخواهد بود.

9.25 هیچگونه شکایتی در مورد زمان اجرای سفارش پذیرفته نخواهد شد، مشروط بر اینکه کلیه شرایط بند 6.23 رعایت شده باشد، صرف نظر از اینکه شرکت برای اجرای سفارش چه مدت زمان صرف کرده و قبل از اینکه رکورد مربوط به اجرای سفارش در لاگ فایل سرور ظاهر شود.

9.26 شکایات مشتری با توجه به لغو نتایج مالی معاملات انجام شده با استفاده از مارجین رایگان مازاد در حساب معاملاتی حاصل از معامله سودآوری (متعاقباً توسط شرکت لغو شده) با افت قیمت و یا در یک قیمت دریافت شده پذیرفته نخواهد شد در نتیجه یک خطای آشکار از طرف شرکت.

9.27 هنگام بازبینی اختلاف، شرکت هیچگونه ارجاعی را که مشتری به نقل از شرکتهای دیگر یا سیستمهای اطلاعاتی ارائه داده است، در نظر نخواهد گرفت.

9.28 مشتری و شرکت هر دو حق دارند روند حل اختلاف را مطابق با این مقررات آغاز کنند.

10. اصطلاحات و تعاریف

10.1 در صورت ابهام در تفسیر اصطلاحات توصیف شده در این سند، باید طبق شرایطی که در درجه اول در توافق نامه مشتری تعریف شده است و در مرحله دوم در سایر اسناد نظارتی شرکت تعریف شده است، هدایت صورت پذیرد.

10.2 در این قوانین:

«Ask» – قیمتی که مشتری در آن ارز میخرد (قیمت بالاتر در یک اعلان قیمت).

«Buy limit» – سفارش در انتظار خرید ارز با قیمتی کمتر از قیمت لحظه ثبت سفارش. اگر قیمت فعلی برای باز کردن یک پوزیشن طولانی به قیمت تعیین شده توسط سفارش برسد، سفارش انجام میشود.

«Buy stop» – در انتظار سفارش خرید ارز با قیمتی بالاتر از قیمت زمان سفارش. اگر قیمت به قیمت سفارش برسد پوزیشن باز میشود.

«Balance» – مقدار کل سرمایه موجود در حساب معاملاتی مشتری، به استثنای پوزیشنهای باز.

«Bar (candle)» – جزئی از نمودار قیمت که قیمت باز و بسته شدن و همچنین کمترین و بالاترین قیمت را برای یک دوره زمانی خاص (به عنوان مثال 1 دقیقه، 5 دقیقه، یک روز، یک هفته) نشان میدهد.

«Bid (Sell price)» – قیمتی که مشتری میتواند در آن بفروشد (قیمت پایینتر در یک اعلان قیمت).

«Volatility» – نوسان قیمت، نوسانات. نوسان زیاد مشخصهای است که بازار را توصیف میکند که در مدت زمان کوتاه مستعد نوسانات ناگهانی است.

«Dealer» – کارمند شرکت که مجاز به پردازش درخواستها و سفارشات مشتریان برای انجام عملیات معاملاتی است.

«Company» – سرور یا کارمند شرکت که مجاز به اجرا و پردازش درخواست مشتری، سفارشات و توقف آنها است.

«Quoting» – جریانی از اعلان قیمتها که برای انجام عملیات معاملاتی در اختیار معامله گر قرار میگیرد.

«Quote» – قیمت یک ارز در اعلان قیمت ابزار مالی که طبق ارز دیگر ذکر شده است (Bid / Ask).

«Client» – یک شخص، که با شرکت قرارداد مشتری را منعقد کرده و از خدمات آن برای انجام عملیات تجاری با شرایط معامله مارجین استفاده میکند.

«Customer Agreement» – توافق نامه بین مشتری و شرکت، که همراه با سایر مقررات و اعلان ریسک، به عنوان «توافق نامه فعلی» تعریف میشود و کلیه شرایط مربوط به روابط شرکت با مشتری را کنترل میکند.

«Liquidity» – اشاره به چگونگی فروش آسان یا خرید دارایی مالی با قیمت بازار دارد. نقدینگی بالا به معنای فعالیت و حجم معاملات بالا است.

«Client Terminal log-file» – پروندهای که توسط پایانه مشتری ایجاد شده است و تمام درخواستها و دستورات ارسال شده توسط مشتری به شرکت را به طور دقیق در ثانیه ثبت میکند.

«Server log-file» – فایلی که توسط سرور ایجاد میشود و کلیه درخواستها و سفارشات ارسال شده توسط مشتری به شرکت و نتایج آنها را با دقت در ثانیه ثبت میکند.

«Locked positions» – پوزیشنهای بلند و کوتاه با اندازه همسان برای همان ابزار معاملاتی در همان حساب معاملاتی باز شدهاند.

«Lot» – مقدار استاندارد ارز پایه که معامله تبدیل بر مبنای آن منعقد شده است. یک معامله ممکن است دارای حجم چندین لات یا بخشی از لات باشد.

«Margin» – سرمایههای مشتری، مورد نیاز کارگزار برای نگهداشتن پوزیشنهای باز.

«Normal Market Conditions» – منظور از شرایط زیر بازار است: قیمتهای ذکر شده بدون وقفه در پلتفرم معاملاتی نمایش داده میشوند. جریان اعلان قیمتها با نوسان کم و عدم وجود شکافهای قیمتی ثابت است.

«Trading hours» – یک فاصله زمانی از 00:00 دوشنبه تا 23:00 جمعه EET است، به جز در روزهای تعطیل. اطلاعات مربوط به ساعت معاملات و تعطیلات در وب سایت شرکت منتشر شده است. «در انتظار سفارش» – درخواستی از مشتری به شرکت برای باز کردن پوزیشن پس از رسیدن قیمت به سطح سفارش.

«Market Opening» – زمانی که بازار بعد از تعطیلات آخر هفته، تعطیلات یا فاصله زمانی بین جلسه معاملات باز میشود.

«Liquidity Provider» – یک بانک یا ECN (شبکه ارتباطات الکترونیکی) که قیمتهای جاری را به شرکت ارائه میدهد. همچنین ممکن است برای محافظت از معاملات مشتری استفاده شود.

«Pip» – کوچکترین حرکت قیمت ایجاد شده توسط هر نرخ ارز (نر نرخ تبادل).

«Market execution» – نوع اجرای درخواست مشتری. سفارش بازار اجرای آن را تضمین میکند اما قیمت خاصی را تضمین نمیکند. قیمتها مشخص است و قیمت واقعی اجرای سفارش ممکن است با قیمت فعلی در زمان پر شدن سفارش متفاوت باشد، کمتر یا بیشتر باشد.

«Swap» – سررسید یک پوزیشن برای روز بعد (جدولی با مقادیر سوآپ در وبسایت شرکت در دسترس است).

«Expert Advisor» – الگوریتمی که برای مدیریت یک حساب معاملاتی در قالب یک برنامه استفاده میشود و مبتنی بر زبان خاصی است که درخواستها و سفارشات را از طریق درگاه مشتری به سرور ارسال میکند.

«Market snapshot» – جریانی از قیمتها (اعلان قیمتها) برای نمادهای معاملاتی در یک بازه زمانی مشخص. «Ticket» – شماره شناسایی منحصر به فرد که به هر پوزیشن، سفارشات در انتظار، مبادلات واریز/برداشت در پلتفرم معاملاتی تعلق میگیرد.

«Price gap» در باز شدن بازار – میتواند هر کدام از تعابیر زیر باشد:

الف) اولین پیشنهاد قیمت جلسه فعلی بالاتر از آخرین Ask جلسه قبلی است.

ب) اولین Ask قیمت جلسه فعلی کمتر از آخرین پیشنهاد قیمت جلسه قبلی است.

«Stop&Limit Level» دالان قیمت (در نقاط) از قیمت فعلی بازار، که در آن قرار دادن سفارشات Stop و Limit و همچنین سفارشات معلق ممنوع است. وقتی اخبار اقتصادی قابل توجهی منتشر می شود ، می توان سطح توقف (Stop) و حد مجاز (Limit) را افزایش داد.

«Manifest error» باز یا بسته شدن پوزیشن مشتری توسط شرکت یا اجرای سفارش وی، با قیمتی که تفاوت قابل توجهی با جریان قیمتگذاری در لحظه واقعی اجرا یا هر اقدام یا عدم فعالیت دیگری از طرف شرکت به دلیل فعالیت یا عدم فعالیت شرکت دارد، همراه با تعیین اشتباهی سطح قیمتها در یک زمان خاص.

«GTC (Good till cancelled)» دستوری که تا زمانی که مشتری درخواست حذف سفارش را ارسال میکند، معتبر است.

«If done order» به معنای آنچه که در بند 6.2 آمده است، میباشد.

«Sell limit» به معنای آنچه که در بند 6.1 آمده است، میباشد.

«Sell stop» به معنای آنچه که در بند 6.1 آمده است، میباشد.

«Stop loss» به معنای آنچه که در بند 6.2 آمده است، میباشد.

«Stop out» دستوری برای بستن یک یا چند پوزیشن باز (بدون رضایت مشتری یا اخطار قبلی) به دلیل کمبود بودجه لازم برای حفظ پوزیشنهای باز.

«Take profit» به معنای آنچه که در بند 6.2 آمده است، میباشد.

«Trailing stop» به معنای موارد زیر است:

(1 مقدار یک دستور توقف (استاپ تریلینگ) توسط مشتری تنظیم میشود؛

(2 الگوریتم زیر برای مدیریت دستور توقف حد ضرر (استاپ لاس):

الف) اگر سود یک پوزیشن باز کمتر از مقدار تریلینگ استاپ (دستور توقف) باشد، هیچ اقدامی انجام نخواهد شد؛

ب) اگر سود یک پوزیشن باز بیش از مقدار دستور توقف (تریلینگ استاپ) باشد، ترمینال مشتری یک دستور به سرور ارسال میکند که توقف استاپ تریلینگ را در یک سطح بالاتر و جدید در همان سطح نسبی با قیمت جدی تنظیم کند؛

پ) هنگامی که یک اعلان قیمت جدید دریافت شد که بیش از مقدار فاصله بین استاپ تریلینگ و سطح دستور استاپ لاس (توقف حد ضرر) است، ترمینال مشتری یک دستور به سرور میفرستند تا سفارش استاپ لاس (توقف حد ضرر) را به همان سطح از همان حد قیمت فعلی به عنوان مقدار استاپ تریلینگ تنظیم کند.

تریلینگ استاپ (دستور توقف) فقط زمانی اجرا میشود که ترمینال مشتری آنلاین باشد و با موفقیت مجاز شمرده شده و به سرور متصل شده باشد.

[email protected]

تاریخ آخرین بازبینی 23/10/2024

AMarkets LLC با شماره ثبت LLC14486/2023 در Cook Islands